当社が借地権を有する土地が収用されたり、公有水面の埋立てにより、借地権や漁業権が消滅することとなった場合、補償金を収受することができます。

今回は、土地の収用や公有水面の埋立に伴う借地権・漁業権の消滅に係る補償金を受け取った場合の消費税の取扱いについて解説したいと思います。

原則として、補償金の受け取りは不課税

消費税は、次の4要件を満たす取引が課税の対象となります。

補償金は、原則として、特定の政策目的を実現させるために国や自治体から交付を受けるものであるため、上記4要件うち「③ 対価を得て行うものであること」の要件を満たさず、課税の対象外(不課税取引)となります。

収用に係る対価補償金は課税対象

消費税法第2条第2項の規定により、土地収用法等の規定により所有権等を収用され、対価補償金を受け取った場合は「資産の譲渡等に類する行為」に該当するものとして、消費税の課税対象取引となります。

2 事業者が、土地収用法その他の法律の規定に基づいてその所有権その他の権利を収用され、かつ、当該権利を取得する者から当該権利の消滅に係る補償金を取得した場合には、対価を得て資産の譲渡を行つたものとする。

対価補償金は、「補償金」という名目ではあるものの、実質的には収用される土地や建物を譲渡したことに対する対価として受け取るものであるため、対価を得て資産の譲渡を行ったものとされます。

なお、収用があった場合に収受する補償金の名目ごとの課否判定は、以下の表のようになります。

| 補償金の種類 | 課否判定 |

| 対価補償金 | 課税対象取引 |

| 収益補償金 | 不課税取引 |

| 経費補償金 | 不課税取引 |

| 移転補償金 | 不課税取引 |

| その他の補償金 | 不課税取引 |

収用があった場合の補償金の消費税法上の原則的な取扱いは、次の記事で詳しく解説しています。

土地の収用に伴い消滅する借地権に係る補償金の取扱い

さて、ここからが本題です。

当社が借地権を設定している土地が収用されることになり、その借地権が消滅することとなる対価として補償金を受け取った場合は、上記と同様に考えて課税対象取引として取り扱っていいのでしょうか?

この点については、国税庁の質疑応答事例で、次のような回答がされています。

【照会要旨】

X社は、その代表者が所有する土地に借地権を設定し、その土地を事業の用に供していますが、Y市が実施する道路改良事業のため、その土地が収用されることとなり、X社とY市は権利消滅補償契約を締結し、Y市はX社に対して借地権を消滅させることに対する権利消滅補償金として1億円を支払うこととなりました。

この場合、X社の借地権の消滅は、消費税法施行令第2条第2項《資産の譲渡等の範囲》の規定により対価を得て資産の譲渡を行ったものとなり、X社が受け取る権利消滅補償金は、非課税売上げとなるのでしょうか。【回答要旨】

消費税の課税対象は、国内において事業者が事業として対価を得て行う資産の譲渡等であり、「資産の譲渡」とは、資産につきその同一性を保持しつつ、他人に移転させることをいうとされています。

また、消費税法施行令第2条第2項では、土地収用法その他の法律の規定に基づいてその所有権その他の権利を収用され、かつ、その権利を取得する者からその権利の消滅に係る補償金を取得した場合には、対価を得て資産の譲渡を行ったものとするとされています。

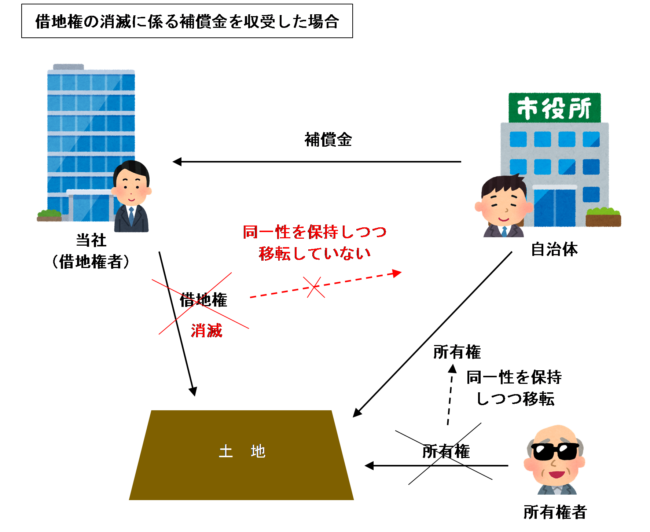

照会の場合、Y市(収用者)からX社に対して借地権の消滅に係る補償金として権利消滅補償金が支払われていますが、Y市は、収用に係る土地の借地権を消滅させ、その土地の権利関係を清算した上で収用するものですから、収用に係る土地の所有権そのものを取得するものであって、その借地権を取得するものではありません。

したがって、照会の土地の収用に伴う借地権の消滅は、Y市がその収用に係る土地の借地権を取得するものではないことから、資産の譲渡に該当せず、また、消費税法施行令第2条第2項に規定する場合にも該当しないことから、X社がY市から受け取る権利消滅補償金は、資産の譲渡等の対価の額に該当しません(非課税売上げとなりません)。

このように、権利の消滅に係る補償金は、資産の譲渡等の対価の額に該当しないため、消費税の課税対象外(不課税取引)となります。

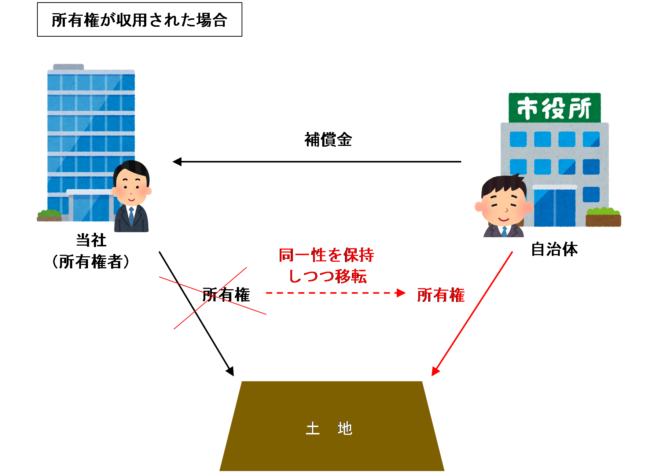

土地の所有権が収用された場合は課税対象となるのに、土地の収用に伴い借地権が消滅する場合は課税対象外となるという考え方の違いポイントは、「資産の譲渡」に該当するか否かです。

上記回答にもあるとおり、「資産の譲渡」とは、資産につきその同一性を保持しつつ、他人に移転させることをいいます。

つまり、資産の移転する前も移転した後も同じ状態が保たれていることをいいます。

ここで、土地の所有権が収用された場合について考えてみると、土地の所有権が収用により国や市などの自治体に移った後は、自治体はその所有権を行使して公共事業を行うことになるため、所有権は消滅することはなく、移転する前も後も同じ状態が保たれていることになります。

したがって、収用に伴う所有権の移転は「資産の譲渡」に該当するため、対価補償金は資産の譲渡に係る対価として課税対象取引となります。

一方、土地が収用されたことに伴い、当社が設定していた借地権が消滅することとなった場合は、国や市などの自治体に借地権が同一性を保持しつつ移転しているといえるのでしょうか?

土地が収用された場合、自治体はその土地の新たな所有者になるため、土地の所有者が自らに借地権を設定することはあり得ません。

収用に伴い土地の借地権が消滅した場合は、その借地権は同一性を保持しつつ移転しているとはいえないため、「資産の譲渡」には該当しないことになります。

したがって、土地の収用に伴い借地権の消滅に係る補償金を受け取った場合は、課税の対象の4要件のうち「④ 資産の譲渡・貸付け、役務の提供であること」の要件を満たさないため、不課税取引となります。

公有水面の埋立てに伴い漁業権が消滅する場合の補償金も同様に考える

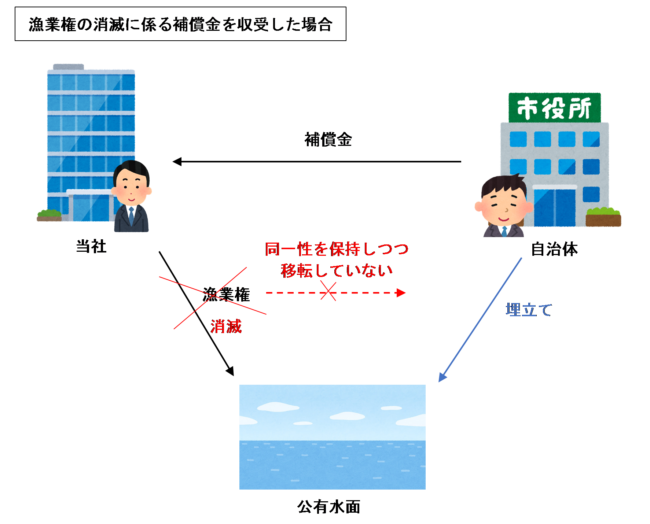

公有水面が埋め立てられることになり、漁業権が消滅することになった場合の取扱いについて、消費税法基本通達5-2-10の注書きに、次のような記載があります。

(注) 公有水面埋立法の規定に基づく公有水面の埋立てによる漁業権又は入漁権の消滅若しくはこれらの価値の減少に伴う補償金は、補償金を支払う者はこれらの権利を取得せず、資産の移転がないことから、資産の譲渡等の対価に該当しない。

これも、土地の収用に伴い借地権が消滅した場合と同様に考えます。

公有水面が埋め立てられることとなり、それに伴い漁業権が消滅することの対価として補償金を収受した場合は、その漁業権は消滅することとなり、同一性を保持しつつ移転しているとはいえないため、「資産の譲渡」に該当するとはいえません。

したがって、公有水面の埋め立てに伴い漁業権の消滅に係る補償金を受け取った場合は、課税の対象の4要件のうち「④ 資産の譲渡・貸付け、役務の提供であること」の要件を満たさないため、不課税取引となります。

まとめ

土地の収用に伴う借地権の消滅に係る補償金や公有水面の埋立てに伴う漁業権の消滅に係る補償金は、いずれも同一性を保持しつつ移転しているとはいえないため、「資産の譲渡」に該当せず不課税取引となります。

土地等の所有権が収用された場合とは考え方が異なるため、間違えないように注意しましょう。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 445 | 土地の収用に伴う借地権の消滅 |

| 446 | 公有水面の埋立てによる漁業権消滅に伴い収受した補償金 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)