令和元年10月1日から消費税率が10%に引き上げられるとともに、軽減税率制度が導入されることとなりました。

持ち帰り販売される飲食料品については軽減税率が適用されますが、「お酒」については持ち帰りであっても軽減税率は適用されないこととされています。

では、軽減税率が適用されないこととなる「お酒」とは、具体的にどのようなものをいうのでしょうか?

今回は、軽減税率が適用される「お酒」の範囲について、詳しく解説したいと思います。

軽減税率が適用される取引

そもそも軽減税率はどんな取引に適用されるのでしょうか?

軽減税率8%が適用される取引は、以下の2つです。

・定期購読契約に基づき配送される新聞(週2回以上発行されるもの)の譲渡

このように、「お酒」は、軽減税率の適用対象取引から除外されています。

具体的にはどのような要件を満たす飲料が軽減税率の適用対象となる「お酒」に該当するのでしょうか?

酒税法に規定する「酒類」が軽減税率の範囲から除外される

国税庁が公表している資料『消費税の軽減税率制度に関するQ&A(個別事例編)』問12において、次のような記載があります。

(お酒の販売)

問12 お酒の販売は、軽減税率の適用対象となりますか。

【答】

酒税法に規定する酒類は、軽減税率の適用対象である「飲食料品」から除かれていますので、酒類の販売は軽減税率の適用対象となりません(改正法附則 34①一、酒税法2①)。【参考】

○ 酒税法第2条第1項(酒類の定義及び種類)

この法律において「酒類」とは、アルコール分一度以上の飲料(薄めてアルコール分一度以上の飲料とすることができるもの(アルコール分が九十度以上のアルコールのうち、第七条第一項の規定による酒類の製造免許を受けた者が酒類の原料として当該製造免許を受けた製造場において製造するもの以外のものを除く。)又は溶解してアルコール分一度以上の飲料とすることができる粉末状のものを含む。)をいう。

したがって、軽減税率の適用対象外となる「お酒」に該当するかどうかは、原則として、アルコール度数が1%以上かどうかで判断します。

アルコール度数が1%以上の場合は「酒類」に該当する

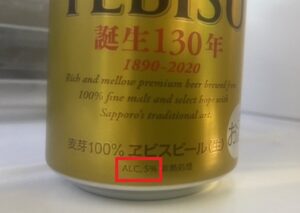

ビールや発泡酒、日本酒などのアルコール飲料には、下記の画像のようにアルコール度数が記載されています。

このアルコール度数の表記が1%以上である場合は、酒税法に規定する「酒類」に該当するため、軽減税率の適用対象外となり、消費税率は標準税率10%となります。

ノンアルコールビールや甘酒は「酒類」に該当しない

ノンアルコールビールやアルコール不使用の甘酒など、アルコールの入っていない飲料は「酒類」に該当しないため、持ち帰りで購入した場合は軽減税率8%が適用されます。

ホッピーなどアルコール度数1%未満のお酒は「酒類」に該当しない

「ホッピービバレッジ」という会社が開発した、麦芽とホップで作られたビールテイストの「ホッピー」というお酒があります。

ホッピーのアルコール度数は0.8%となっており、アルコール度数1%未満であることから、酒税法上の「酒類」に該当しないことになります。

この他にも、アルコール度数が0.5度ながらも本格的なビールのような風味や喉ごしを楽しめる「アサヒビアリー」などの、最近流行りの「微アルコール飲料」も、アルコール度数1%未満であることから、酒税法上の「酒類」に該当しないことになります。

したがって、ホッピーやアサヒビアリーなどのようにアルコール度数1%未満のお酒を持ち帰りで購入する場合は軽減税率8%が適用されます。

調味料として使うみりんや調理酒も「酒類」に該当する

料理の調味料として使うみりんや調理酒も、アルコール度数が1%以上であれば酒税法上の「酒類」に該当することになるため、軽減税率の適用対象外となり、消費税率は標準税率10%となります。

ただし、アルコール度数が1%未満に抑えてある「みりん風調味料」や、アルコール度数が1%以上でも食塩や酢酸を加えて塩分濃度を1.5%以上にした「発酵調味料」については、酒税法上の「酒類」の範囲から除かれることとされているため、持ち帰りで購入した場合は軽減税率8%が適用されます。

みりん風調味料や発酵調味料の取扱いについては、詳しくは次の記事をご覧ください。

食品の原材料として使用するお酒も「酒類」に該当する

軽減税率が適用される「食品」を製造するための原材料として購入したお酒についても、アルコール度数が1%以上であれば酒税法上の「酒類」に該当することになるため、軽減税率の適用対象外となり、消費税率は標準税率10%となります。

例えば、ケーキなどの洋菓子を作るための原材料として購入したワインやラム酒であっても、アルコール度数が1%以上であれば軽減税率の適用対象外となります。

お酒の原材料として購入した食品は「酒類」に該当しない

お酒の原材料とするために購入した食品は、購入時点ではお酒ではないことから「酒類」に該当しないため、消費税率は軽減税率8%が適用されます。

例えば、日本酒を製造するために買ったお米やワインを製造するために買ったぶどうは、軽減税率8%が適用されます。

エタノールのアルコール製剤は「食品添加物」として軽減税率の適用対象となる

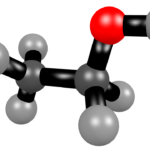

アルコール消毒液のうち、エタノール(C2H5OH)を主成分とする製剤については「食品添加物」に該当するため、販売者が食品衛生法に規定する「食品添加物」としての表示をしたうえで販売している場合は、軽減税率が適用されます。

なお、アルコール類であっても、エタノール(C2H5OH)ではなくメタノール(CH3OH)については人体への毒性が高く「食品添加物」には該当しないため、軽減税率は適用されません。名前がよく似ているうえに、いずれも「アルコール」という名称で販売されているため注意しましょう。

なお、エタノール製品に係る消費税の取扱いについては次の記事でも詳しく解説しています。

スピリタスなど、アルコール度数90%以上のお酒は(そのまま飲む場合は)「酒類」に該当しない

実は、アルコール度数が高すぎると、一周回って軽減税率の適用対象となることがあるのです。

軽減税率の適用対象となる飲食料品から除かれるお酒とは、酒税法に規定する「酒類」をいいますが、アルコール度数が90%以上のものは酒税法上の「酒類」の範囲から除かれるため、アルコール事業法や消防法など他の法律の規定の適用を受けることになります。

世界一アルコール度数が高いことで有名な「スピリタス」は、アルコール度数96%であることから、酒税法上の「酒類」には該当しないものの、人の飲用に供されるものなので「飲食料品」に該当するため、軽減税率8%を適用することができるのです。

ただし、軽減税率8%が適用されるのは、販売者が「薄めずにそのまま飲むもの」として販売している場合に限られます。

水やソーダ、ジュースなどで割って、アルコール分1%~90%の間で薄めて飲むために販売している場合は「酒類」に該当し、軽減税率の適用対象外となります。

現実的に考えて、アルコール分90%以上のお酒をストレートで飲むことは、よほどの酒豪でない限り不可能なので、実際には薄めて飲むことを前提として販売されており、消費税率は標準税率10%となっています。(実際に店頭やネット通販では消費税率10%で販売されていることが多いです。)

アルコール事業法第42条の規定により、アルコール分90%以上であっても、酒類製造業者が製造場で酒類原料用として使用するものは「酒類」に含まれることとされています。

しかし、スピリタスは消費者が飲用するものであり、また、スピリタスはしらかばの炭でこした蒸留酒であることから原料用アルコールではなくスピリッツに該当するため「酒類」の範囲から除かれることになります。

[課題・論点]

・・・(中略)・・・

○ <定義試案2>「酒税法における酒類」と定義した場合

・・・(中略)・・・

・ 料理酒(一定の塩又は酢が添加されたもの)、アルコール分 90 度以上の飲料(スピリタス等)や超低アルコール飲料(アルコール度数1度未満)は「酒」ではない。

粉末酒は「酒類」に該当する

日本の佐藤食品工業株式会社という会社が製法を発明した「粉末酒」というお酒があります。

粉末酒は、購入時点では粉末の形状となっていますが、これを見ずに溶かすことで日本酒やワイン、ラム酒などのお酒になるのです。

酒税法において、「酒類」の範囲には「溶解してアルコール分一度以上の飲料とすることができる粉末状のものを含む」と規定されているため、規定量の水に溶解した場合にアルコール度数が1%以上となる粉末酒は「酒類」に該当することになり、軽減税率は適用されず、消費税率は標準税率10%となります。

なお、ケーキなどのお菓子に振りかけて食べるために買ったとしても、軽減税率は適用されません。

アルコールを含む食品は「酒類」に該当しない

酒税法において、アルコール分1%以上の飲料は「酒類」に該当するものとされていますが、次に掲げる事項の全てを満たすものについては、強いて酒類には該当しないものとして取り扱います。

・実態として、通常飲料として供されるものとは認められないもの

・製品の形状を維持することを目的とした製造行為が行われるもの又は食品添加物等が使用されるもので、氷菓以外のもの

上記の要件をすべて満たす「アルコール含有菓子類等」については、「酒類」の範囲から除かれることとなり、持ち帰りで購入した場合は軽減税率8%が適用されることになります。

例えば、ウイスキーボンボンやバッカスなどのアルコールを含むチョコレートや、ラムレーズン、酒粕、奈良漬などは「酒類」に該当せず、持ち帰り購入の場合は軽減税率8%が適用されます。

ただし、人が食べるためではなく、家畜の飼料用として販売されている酒粕は「人の飲用又は食用に供されるもの」に該当しないため標準税率10%が適用されます。

アルコール入りのかき氷は「酒類」に該当する

アルコール含有菓子類等(アルコールを含有する菓子類及びアイスクリーム類並びにその他の食品)であっても、融解又は溶解により飲用することができ、かつ、アルコール分が1度以上のものは「酒類」に該当します。

日本酒やワインを含有する「大人のかき氷」が販売されていることがありますが、かき氷は0度以上の常温で溶けたとしても飲用することができるため、アルコール度数が1%以上であれば「酒類」に該当し、持ち帰りで購入したとしても軽減税率は適用されず、消費税率は標準税率10%となります。

飲用でないアルコール入りゼリーは「酒類」に該当しない

アルコールを原料として製造されたゼリーで、常温で融解せず、通常「飲料」として供されるものでないものは、酒税法において「酒類」の範囲から除かれているため、軽減税率の適用対象外とされる「酒類」には該当しません。

例えば、日本酒を寒天で固めたゼリーは、90℃前後まで加熱しないと融解せず、30℃前後でまた固まってしまうため、通常は「飲料」として供されるものではないことから「酒類」に該当せず、持ち帰りで購入した場合は軽減税率8%が適用されます。

飲用のアルコールゼリーは「酒類」に該当する

白鶴酒造が製造している、振って飲むぷるぷる梅酒ゼリーのような飲料に供されるものは酒税法に規定する「酒類」の範囲に含まれるため、アルコール度数1%以上の場合は軽減税率は適用されず、消費税率は標準税率10%となります。

酒風呂の入浴剤は「酒類」に該当しない

自宅で「酒風呂」に入るための、粉末状のお酒が使用された入浴剤が販売されていることがあります。

このような入浴剤は、人の飲用又は食用に供されるために販売されているものではないため、そもそも「飲食料品」に該当しないことから、軽減税率は適用されず、消費税率は標準税率10%となります。

まとめ

アルコール飲料やアルコールを含む食品等が軽減税率の適用対象となるかどうかは、原則として、酒税法に規定する「酒類」に該当するかどうかで判断します。

「酒類」とは、原則としてアルコール度数が1%以上の飲料をいいます。

アルコールを使用した飲料と関連商品の適用税率をまとめると、以下の表のようになります。

| 標準税率10%が適用されるもの | 軽減税率8%が適用されるもの |

|

・アルコール度数1%以上のビール、発泡酒、日本酒など ・調味料として使うみりんや調理酒 ・食品の原材料として使用するお酒 ・工業用のアルコール ・アルコール消毒液 ・スピリタスなどアルコール度数90%以上のお酒(薄めて飲むもの) ・粉末酒 ・アルコール入りのかき氷 ・飲用のアルコール入りゼリー ・家畜の飼料用の酒粕 ・酒風呂の入浴剤 |

・ノンアルコールビール ・アルコール不使用の甘酒 ・お酒の原材料となる食品 ・みりん風調味料 ・発酵調味料 ・食添アルコール製剤 ・ホッピーなどのアルコール度数1%未満のお酒 ・スピリタスなどアルコール度数90%以上のお酒(そのまま飲むもの) ・ウイスキーボンボンやバッカスなどのアルコール含有菓子類 ・アルコールを含む食品(ラムレーズン、酒粕、奈良漬けなど) ・寒天等で固めたアルコール入りゼリー |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)