この記事では、リース譲渡を行った賃貸人が延払基準で経理している場合等の消費税の取扱いについて解説します。

消費税法上のリース取引の処理方法の概要

消費税法上のリース取引の処理方法の概要をまとめると次のようになります。

| リース取引の種類 |

原則 (賃借人・賃貸人共通) |

賃借人側の特例 | 賃貸人側の特例 | |

| ファイナンス・リース取引 | 所有権移転 | リース資産の引き渡しを受けた時が資産の譲渡等の時期 | なし |

① 通常の延払基準の方法 ② リース譲渡に係る延払基準の方法 ③ リース譲渡に係る収益および費用の計上方法の特例 |

| 所有権移転外 | 賃貸借処理している場合の分割控除の特例 | |||

| オペレーティング・リース取引 | 通常の賃貸借取引に準じた処理 | なし | ||

この記事では、上記のピンク色で覆った部分(賃貸人側の特例)について解説します。

リース取引に係る原則的な処理方法については、次の記事で詳しく解説しています。

所有権移転外ファイナンス・リース取引について賃借人が賃貸借処理した場合の特例処理については、次の記事で詳しく解説しています。

リース譲渡に係る資産の譲渡等の時期の特例が設けられている理由

消費税法におけるリース取引に係る資産の譲渡等の時期は、原則としてリース資産の引き渡しを受けた時です。

しかし、所得税法や法人税法では、リース取引が行われた場合に「延払基準」という方法により所得計算を行うことが認められています。

所得税法や法人税法で「延払基準」を採用している場合についても、消費税の計算においてはリース資産の引き渡しを受けた時を売上げの計上時期とする原則的な取扱いをしてしまうと、事務手続きが複雑化してしまいます。

そこで、所得税法や法人税法で「延払基準」などの特例的な計算方法を採用している場合は、消費税法における資産の譲渡等の時期も、それに合わせて特例的な取扱いを認めています。

ただし、経過措置により、令和7年4月1日前にリース譲渡に該当する資産の譲渡等を行った事業者は、令和12年3月31日以前に開始する事業年度までは延払基準により資産の譲渡等の対価の額を計算することができます。

また、令和7年4月1日以後に開始する事業年度に延払基準の適用をやめた場合は、賦払金の残金を10年均等で資産の譲渡等の対価の額とする経過措置も設けられています。

特例の対象となる「リース譲渡」とは

資産の譲渡等の時期の特例が認められる「リース譲渡」とは、所得税法又は法人税法に規定する「リース取引」のことをいい、要するにファイナンス・リース取引のことをいいます。

具体的には、資産の賃貸借で次に掲げる要件に該当するもの(所有権が移転しない土地の賃貸借等を除く。)をいいます。

(1) 当該賃貸借に係る契約が、賃貸借期間の中途においてその解除をすることができないものであること 又はこれに準ずるものであること(解約不能のリース取引)

(2) 当該賃貸借に係る賃借人が当該賃貸借に係る資産からもたらされる経済的な利益を実質的に享受することができ、かつ、当該資産の使用に伴って生ずる費用を実質的に負担すべきこととされているものであること(フルペイアウトのリース取引)

賃貸人側に認められている3つの特例処理

リース譲渡を行った賃貸人側に認められている特例処理は以下の3種類です。

① 通常の延払基準の方法

② リース譲渡に係る延払基準の方法

③ リース譲渡に係る収益および費用の計上方法の特例

① 通常の延払基準の方法

リース譲渡の日の属する事業年度以後の各事業年度において、リース譲渡に係る対価の額および原価の額に賦払金割合を乗じて計算した金額を収益の額および費用の額とする方法をいいます。

賦払金割合とは、その事業年度において支払期日が到来する賦払金の合計額がリース譲渡に係る対価の額に占める割合をいいます。

この処理方法は、長期割賦販売等(現在は廃止されました)の考え方と全く同じです。

リース譲渡をした日の属する課税期間

リース譲渡をした日の属する課税期間における資産の譲渡等の対価の額は次のようになります。

翌課税期間以後

リース譲渡をした日の属する課税期間の翌課税期間以後における資産の譲渡等の対価の額は次のようになります。

(注1)前事業年度以前の課税期間に支払を受けた賦払金の額を除き、翌事業年度以降に係る賦払金の額で当該事業年度中に支払を受けたものを含む。

(注2)賦払金割合=各事業年度においてその支払期日の到来するもの合計額÷リース譲渡の対価の額

利息相当額の取扱い

延払基準を適用する場合の利息相当額の取り扱いは、原則的な処理方法と同様、契約書において利息相当額が提示されているかどうかで異なります。

利息相当額が契約書で明示されている場合は、元本相当額のうち支払期日到来前のものの金額に応じて生じる当該事業年度におけるリース期間に帰せられる利息相当額は非課税売上げとなります。リース料総額のうち利息相当額を含まない元本相当額部分をリース譲渡の対価の額と考えて、上記に当てはめて課税売上げを計算します。

利息相当額が明示されていない場合は、リース料総額をリース譲渡の対価の額と考えて、上記に当てはめて課税売上げを計算します。

利息の配分方法は定額法であっても利息法であっても延払基準の適用を受けることができます。

なお、通常の延払基準の方法は、現在は廃止されましたがかつて存在した「長期割賦販売等」に係る商品販売の経理方法に準じた処理であるため、利息を明示することはあまりないかと思います。

通常の延払基準の場合のポイント

通常の延払基準の場合のポイントは、頭金や期日前に支払を受けた賦払金も資産の譲渡等の対価の額に含めるということです。

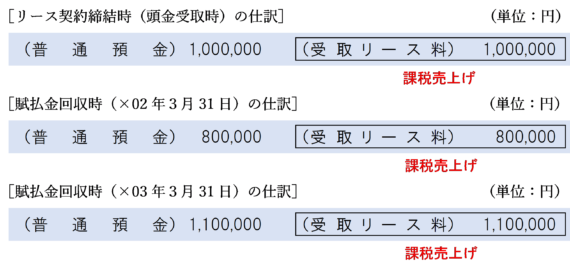

数値例

通常の延払基準の方法により処理する場合は、資産の譲渡等の対価の額がリース期間にわたって均等に配分されるのではなく、頭金の受け取りや賦払金の先払いがあった場合はその金額も資産の譲渡等の対価の額に含まれることになります。

本数値例のうち、リース料の受け取りに係る仕訳は次のようになります。

② リース譲渡に係る延払基準の方法

先ほどの通常の延払基準による方法は、かつて存在した長期割賦販売等に係る商品販売の経理方法に準じた処理です。

リース取引については、通常の延払基準による方法とは異なり、リース料の元本相当額をリース期間にわたって均等に配分する方法が認められています。

リース譲渡をした日の属する課税期間

リース譲渡をした日の属する課税期間における資産の譲渡等の対価の額は次のようになります。

(注)法人税法第63条第1項の規定により、その資産の販売等に係る目的物の引渡し等の日の属する事業年度以後の各事業年度(当該課税期間の翌課税期間の初日以後にその事業年度終了の日が到来するものに限ります。)の益金の額に算入される収益の額に係る部分の対価の額をいいます。

翌課税期間以後

リース譲渡をした日の属する課税期間の翌課税期間以後における資産の譲渡等の対価の額は次のようになります。

(注1)元本相当額=リース譲渡の対価の額-利息相当額

(注2)利息相当額=元本相当額のうちその支払期日が到来していないものの金額に応じて生ずるものとした場合に当該課税期間におけるリース期間に帰せられるもの

利息相当額の取扱い

リース譲渡に係る延払基準を適用する場合の利息相当額の取り扱いは、原則的な処理方法と同様、契約書において利息相当額が提示されているかどうかで異なります。

利息相当額が契約書で明示されている場合は、元本相当額のうち支払期日到来前のものの金額に応じて生じる当該事業年度におけるリース期間に帰せられる利息相当額は非課税売上げとなります。リース料総額のうち利息相当額を含まない元本相当額部分をリース譲渡の対価の額と考えて、上記に当てはめて課税売上げを計算します。

利息相当額が明示されていない場合は、リース料総額をリース譲渡の対価の額と考えて、上記に当てはめて課税売上げを計算します。

利息の配分方法は定額法であっても利息法であってもリース譲渡に係る延払基準の適用を受けることができます。

リース譲渡に係る延払基準の場合のポイント

リース譲渡に係る延払基準の場合の資産の譲渡等の対価の額は、要するに以下のようになります。

(リース料総額-利息相当額)× 当課税期間の月数 ÷ リース期間の月数

[非課税売上高(利息相当額が明示されている場合)]

利息法又は定額法で計算した当課税期間分の利息

数値例

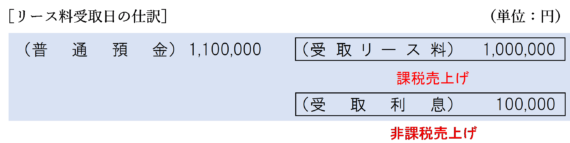

リース譲渡に係る延払基準の方法により処理する場合は、資産の譲渡等の対価の額がリース期間にわたって均等に配分されます。

本数値例のうち、リース料の受け取りに係る仕訳は次のようになります。

受取リース料=(5,500,000円-500,000円)×12か月÷60カ月=1,000,000円

受取利息=500,000円×12か月÷60カ月=100,000円

③ リース譲渡に係る収益および費用の計上方法の特例

リース譲渡ではさらに特例的な計算方法があります。

これは利息の金額を簡便に計算するための特例です。

実務上、利息相当額がいくらになるのかを算出するのはなかなか難しいことなので、簡便的な方法として利息相当額を「(リース料総額-リース投資資産の原価)×20%」として計算することが認められています。

リース譲渡をした日の属する課税期間

リース譲渡をした日の属する課税期間における資産の譲渡等の対価の額は次のようになります。

(注)そのリース譲渡の日の属する事業年度以後の各事業年度(当該リース譲渡をした日の属する課税期間の翌課税期間の初日以後にその事業年度終了の日が到来するものに限ります。)の益金の額に算入される収益の額に係る部分の対価の額をいう。(法人税法第63条第2項)

翌課税期間以後

リース譲渡をした日の属する課税期間の翌課税期間以後における資産の譲渡等の対価の額は次のようになります。

(注1)元本相当額=リース譲渡の対価の額-利息相当額

(注2)リース譲渡の対価の額からその原価の額を控除した金額の20/100に相当する金額のうち、利率を支払期間、支払日、各支払日の支払額、利息の総額及び元本の総額を基礎とした複利法により求められる一定の率として賦払の方法により行うものとした場合に当該事業年度におけるリース期間に帰せられるもの

利息相当額の取扱い

この特例を適用する場合の場合の利息相当額の取り扱いは、原則的な処理方法と同様、契約書において利息相当額が提示されているかどうかで異なります。

上記の簡便的な方法で計算した利息相当額が契約書で明示されている場合は、元本相当額のうち支払期日到来前のものの金額に応じて生じる当該事業年度におけるリース期間に帰せられる利息相当額は非課税売上げとなります。リース料総額のうち利息相当額を含まない元本相当額部分をリース譲渡の対価の額と考えて、上記に当てはめて課税売上げを計算します。

利息相当額が明示されていない場合は、リース料総額をリース譲渡の対価の額と考えて、上記に当てはめて課税売上げを計算します。

利息の配分方法は定額法であっても利息法であってもこの特例の適用を受けることができます。

リース譲渡に係る収益および費用の計上方法の特例のポイント

この特例は、実務上算定が難しい利息相当額を簡便的に計算することを認める特例処理方法です。

利息の求め方に関する点以外は、上述のリース譲渡に係る延払基準の方法と同じです。

リース譲渡に係る収益および費用の計上方法の特例の場合の資産の譲渡等の対価の額は、要するに以下のようになります。

(リース料総額-利息相当額※)× 当課税期間の月数 ÷ リース期間の月数

[非課税売上高(利息相当額が明示されている場合)]

利息法又は定額法で計算した当課税期間分の利息

数値例

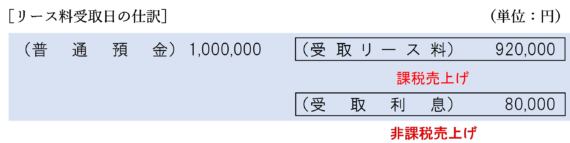

リース譲渡に係る延払基準の方法により処理する場合と同様、資産の譲渡等の対価の額がリース期間にわたって均等に配分されます。

本数値例のうち、リース料の受け取りに係る仕訳は次のようになります。

受取リース料=(5,000,000円-400,000円)×12か月÷60カ月=920,000円

受取利息=400,000円×12か月÷60カ月=80,000円

適用要件を満たさなくなった場合

「① 通常の延払基準の方法」「② リース譲渡に係る延払基準の方法」については、賃貸人が延払基準の方法により経理しなくなったこと、免税事業者に該当することとなったことなど一定の場合には、その該当した課税期間において、翌課税期間以降に繰り延べられるべき資産の譲渡等の対価の額に係る部分を含めて一括して資産の譲渡等があったものとみなされます。

また、「③ リース譲渡に係る収益および費用の計上方法の特例」については、賃貸人がリース譲渡に係る契約の解除又は他の者に対する移転(適格合併等による移転を除きます。)をした場合には、同様に取り扱われます。

まとめ

リース譲渡が行われた場合の賃貸人の経理処理方法には次の3種類があります。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)