令和5年10月1日から、適格請求書等保存方式(インボイス制度)がスタートしました。

インボイス制度導入に伴う経過措置として、免税事業者等から行った課税仕入れについては、一定期間の間、80%又は50%の経過措置の適用を受けることができます。

今回は、80%又は50%の経過措置の適用を受ける場合の少額減価償却資産の特例や接待交際費の判定に関する注意点について解説します。

80%又は50%控除の経過措置とは

インボイス制度導入後は、免税事業者や消費者から行った課税仕入れは、段階的に次の割合でしか控除できなくなり、令和11年(2029年)10月1日以後、最終的に控除不可となります。

この点については、詳しくは次の記事で解説しています。

少額減価償却資産等の判定

取得価額が10万円未満の場合は、取得時に全額費用計上することができます。

取得価額が20万円未満のものについては「一括償却資産」として計上し、3年で償却することができます。

期末資本金の額が1億円以下であること等(中小企業者等)の一定の要件を満たす青色申告法人については、取得価額が30万円未満の減価償却資産を取得した場合は、1事業年度につき合計300万円までを限度に全額費用処理することができます。

器具や備品などを取得した場合の経理処理方法をまとめると、以下の表のようになります。

| 取得価額 | 法人の種類 | 全額費用処理 | 一括償却資産として計上 | 固定資産として計上 |

| 10万円未満 | 青色申告法人である中小企業者等 | ○ | ○ | ○ |

| 上記以外の法人 | ○ | ○ | ○ | |

|

10万円以上 20万円未満 |

青色申告法人である中小企業者等 | ○(注) | ○ | ○ |

| 上記以外の法人 | × | ○ | ○ | |

|

20万円以上 30万円未満 |

青色申告法人である中小企業者等 | ○(注) | × | ○ |

| 上記以外の法人 | × | × | ○ |

(注)1事業年度につき合計300万円が限度

少額減価償却資産の特例等については次の記事でも詳しく解説しています。

接待交際費の判定

法人税法上、接待交際費に該当するものは、原則として損金の額に参入することができません。

なお、期末資本金の額が1億円以下の中小企業等は、以下の2つから損金算入限度額を選択できます。

② 交際費等の額のうち飲食費の額×50%

1人当たり5,000円以下の飲食費(社内飲食費を除く)は、次に掲げる事項を記載した書類を保存することを要件に、交際費等の範囲から除外されます。

② その飲食等に参加した得意先、仕入れ先その他事業に関係のある者等の氏名または名称及びその関係

③ その飲食等に参加した者の数

④ その費用の金額ならびにその飲食店、料理店等の名称およびその所在地

判定は経理方式により異なる

少額減価償却資産の特例を受けるかどうかや、交際費等の範囲から除かれる飲食費に該当するかどうかの判定は、税込経理方式を採用しているか税抜経理方式を採用しているかにより異なります。

税込経理方式を採用している場合

税込経理方式を採用している場合は、税込みの購入額 107,800円が取得価額となります。

この場合、取得価額 107,800円≧100,000円 となるため、少額減価償却資産に該当しません。

よって、ノートパソコンは「器具備品」として固定資産計上します。

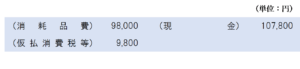

仕訳は次のようになります。

税抜経理方式を採用している場合

税抜経理方式を採用している場合は、税抜本体価格 98,000円が取得価額となります。

この場合、取得価額 98,000円<100,000円 となるため、少額減価償却資産に該当し、購入時に全額費用処理することができます。

よって、ノートパソコンは「消耗品費」として費用処理します。

仕訳は次のようになります。

飲食代金に係る接待交際費の判定も同様です。

税込経理方式を採用している場合

税込経理方式を採用している場合は、税込みの支払額15,840円をもとに1人当たりの飲食費を計算します。

この場合、1人当たりの飲食は15,840円÷3=5,280円>5,000円となるため、損金算入の制限を受ける交際費等に該当することとなります。

税抜経理方式を採用している場合

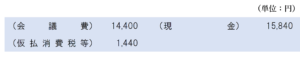

税込経理方式を採用している場合は、税抜きの支払額(15,840円÷1.1=14,400円)をもとに1人当たりの飲食費を計算します。

この場合、1人当たりの飲食は14,400円÷3=4,800円≦5,000円となるため、交際費等の範囲から除外され、損金算入に係る制限は受けないこととなります。

この場合、費用の勘定科目は、損金算入の制限を受ける交際費等と区別するために、「接待交際費」ではなく「会議費」などの勘定科目を用います。

80%または50%の経過措置を受ける場合の判定

ここからが本題となります。

税抜き経理方式を採用しており、かつ、80%又は50%の経過措置の適用を受ける場合は、税抜金額に控除対象外となる消費税等の額を加算した金額を取得価額として取り扱うということになります。

例えば、免税事業者から110,000円の消耗品を購入し、80%控除の経過措置の適用を受ける場合は、控除される消費税等の金額は110,000円×10/110×80%=8,000円となります。

したがって、この場合において、税抜経理方式を採用したときの取得価額は110,000円-8,000円=102,000円となります。

つまり、少額減価償却資産の特例等や接待交際費から除かれる飲食費に該当するかどうかは、80%控除の経過措置の適用を受ける場合は税込金額×102/110(50%控除の経過措置の適用を受ける場合は税込金額×105/110)を乗じた金額を用いて、それぞれの基準額との比較判定を行うことになります。

税抜経理方式を採用し、80%控除の経過措置の適用を受けている場合は、108,900円×102/110=100,980円(=99,000円+99,000円×10%×20%)が取得価額となります。

この場合、取得価額 100,980円≧100,000円 となるため、少額減価償却資産に該当しません。

よって、ノートパソコンは「器具備品」として固定資産計上します。

この場合、仕訳は次のようになります。

税抜経理方式を採用し、80%控除の経過措置の適用を受けている場合は、16,335円×102/110=15,147円(=14,850円+14,850円×10%×20%)が取得価額となります。

この場合、1人当たりの飲食は15,147円÷3=5,049円>5,000円となるため、損金算入の制限を受ける交際費等に該当することとなります。

この場合、仕訳は次のようになります。

令和11年10月1日以後は購入額全体で判定

免税事業者等から課税仕入れを行った場合の経過措置が適用できるのは令和11年9月30日までです。

令和11年10月1日以後は経過措置の適用はないため、税抜経理方式を採用していたとしても、免税事業者等から行った課税仕入れについては、その全額を取得価額として少額減価償却資産の特例等や接待交際費から除かれる飲食費に該当するかどうかの判定を行います。

まとめ

インボイス制度導入後に免税事業者等から課税仕入れを行った場合において、税抜経理方式を採用している場合は、次の金額をもとに少額減価償却資産の特例等や接待交際費から除かれる飲食費に該当するかどうかの判定を行います。

令和8年10月1日~令和11年9月30日:税込金額×105/110(注2)

令和11年10月1日以後:税込金額の全額

(注1)正確には、「税抜価額+支払対価の額×10/110×20%」

(注2)正確には、「税抜価額+支払対価の額×10/110×50%」

なお、税込経理方式を採用している場合は、課税仕入れの相手方が適格請求書発行事業者であるか否かにかかわらず、税込みの金額で判定を行うため、課税仕入れの相手方が適格請求書発行事業者であるかどうかを特に気にする必要はありません。

根拠法令等

平成元年3月1日個別通達(経理通達)『消費税法等の施行に伴う法人税の取扱いについて』

タックスアンサーNo.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)