前課税期間の消費税(国税分)の年税額(前期の確定申告書の差引税額の欄の金額)が48万円以下の課税事業者は、消費税の中間申告書の提出義務はありません。(前課税期間が1年の場合)

しかし、消費税の中間申告書の提出義務がない事業者であっても、自主的に中間申告書を提出することができる任意の中間申告制度が設けられています。

今回は、任意の中間申告を行うための手続き方法と中間納付額の計算方法について解説したいと思います。

任意の中間申告を行うメリット

「そもそも中間申告義務がないの自主的に中間申告をすることにメリットはあるの?」と思う方も多いのではないでしょうか?

任意の中間申告を行うことのメリットは、以下の2つが挙げられます。

② 還付が見込まれる場合に還付加算金を得られる

① 計画的に納税できる

中間納付がない場合は、確定申告の際に1年分の税額をまとめて払わなければなりません。

近年の増税により納税額が多額となり、また、消費税は利益に関係なく発生する税金であるため、納税資金が足りず期限内に申告・納付することができなくなり、不納付加算税や延滞金が課せられさらに資金繰りが悪化していくという悪循環を招いていることが課題となっていました。

そこで、任意の中間申告制度が設けられ、自主的に税金を分割して納付することができるようになったため、納税資金の管理がしやすくなりました。

② 還付が見込まれる場合に還付加算金を得られる

確定申告時に還付が見込まれる場合は、納めすぎた中間納付額が還付加算金とともに金額が返ってきます。

還付加算金の利率は年1.0%(2020年の場合)もあるため、銀行に預けておくよりもお得です。

中間納付をしていない場合は、還付される中間納付額に対応する還付加算金が得られないため、中間納付をした方が得をすることがああります。

この点については、詳しくは次の記事を参照してください。

任意の中間申告書の提出が可能な事業者

任意の中間申告書の提出が可能な事業者は、前課税期間の消費税(国税分)の年税額(前期の確定申告書の差引税額の欄の金額)が48万円以下の課税事業者です。

免税事業者や課税期間特例選択・変更届出書を提出している事業者は、任意の中間申告書を提出することはできません。

なお、直前の課税期間の確定消費税額が48万円を超える課税事業者は、「任意」ではなく「必ず」中間申告書を提出しなければなりません。

直前の課税期間の確定消費税額が48万円を超える場合の中間納付税額の計算方法については、詳しくは下記の記事をご参照ください。

任意の中間申告は六月中間申告により行う

任意の中間申告を行う場合は「六月中間申告」により中間納付税額の計算を行います。「一月中間申告」及び「三月中間申告」 により中間納付税額の計算をすることはできません。

中間申告の対象となる期間は、課税期間開始の日以後6か月の期間(六月中間申告対象期間)です。

任意の中間申告を行う場合は、課税期間開始の日以後6か月の期間(六月中間申告対象期間)の末日の翌日から2月以内に中間申告書を提出しなければなりません。

任意の中間申告を行うための手続き

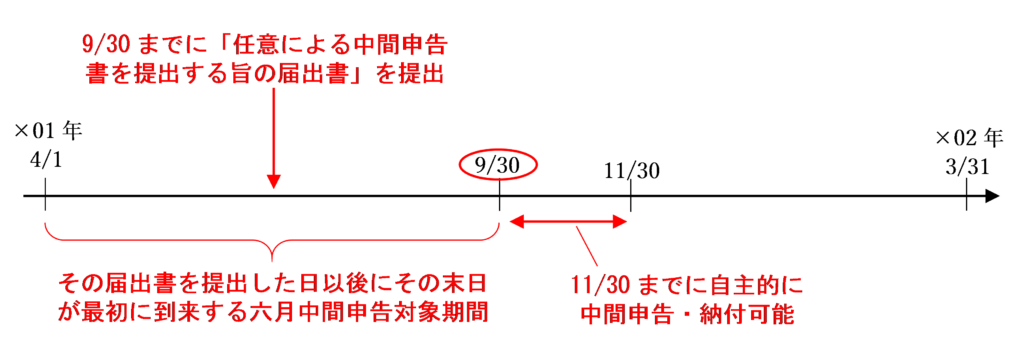

直前の課税期間の確定消費税額が48万円以下の課税事業者が、「任意の中間申告書を提出する旨の届出書」を納税地の所轄税務署長に提出した場合は、その届出書を提出した日以後にその末日が最初に到来する六月中間申告対象期間から、自主的に中間申告・納付をすることができます。

例えば、当課税期間(×01年4月1日~×02年3月31日)中に任意の中間申告を行いたい場合は、当課税期間の六月中間申告対象期間の末日(×01年9月30日)までに「任意の中間申告書を提出する旨の届出書」を税務署長に提出すれば、×01年11月30日までに中間申告書を提出することができます。

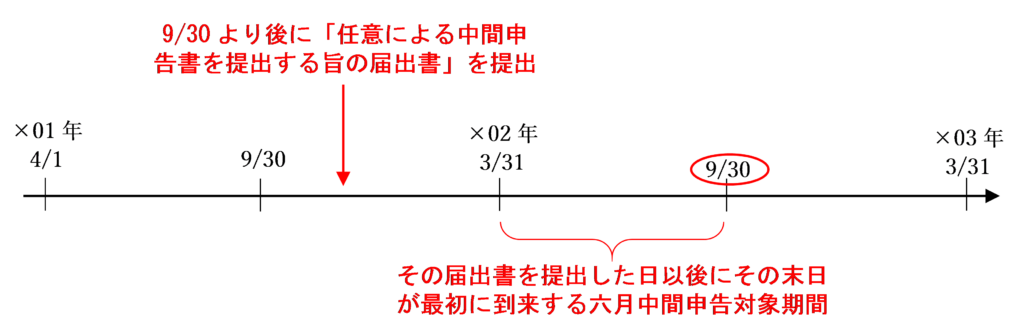

当課税期間の六月中間申告対象期間の末日(×01年9月30日)より後に「任意の中間申告書を提出する旨の届出書」を税務署長に提出した場合は、その届出書を提出した日以後にその末日が最初に到来する六月中間申告対象期間は翌課税期間の六月中間申告対象期間(×02年4月1日~×02年9月30日)となってしまい、当課税期間は中間申告・納付することができないので注意しましょう。

任意の六月中間申告を行う場合の中間納付額

任意の中間申告を行う場合は、六月中間申告の計算方法により中間納付額を計算します。

直前の課税期間の確定消費税額を前課税期間のげっすで割った金額×6(百円未満切捨)が中間納付額となります。

⑴ 判定

① 一月中間申告の適用判定

43万円 ÷ 12か月 = 35,833円 ≦ 4,000,000円 ∴ 一月中間申告の適用なし

② 三月中間申告の適用判定

43万円 ÷ 12か月 × 3 = 107,499円 ≦ 1,000,000円 ∴ 三月中間申告の適用なし

③ 六月中間申告の適用判定

43万円 ÷ 12か月 × 6 = 214,999円 ≦ 240,000円

任意の中間申告書を提出する旨の届出書の提出あり ∴ 六月中間申告の適用あり

⑵ 中間納付額(国税)

214,900円 (百円未満切捨)

⑶ 中間納付額(地方税)

214,900円 × 22/78 = 60,612円 → 60,600円(百円未満切捨)

⑷ 合計

⑵ + ⑶ = 275,500円

⑴ 判定

① 一月中間申告の適用判定

43万円 ÷ 9か月 = 47,777円 ≦ 4,000,000円 ∴ 一月中間申告の適用なし

② 三月中間申告の適用判定

43万円 ÷ 9か月 × 3 = 143,333円 ≦ 1,000,000円 ∴ 三月中間申告の適用なし

③ 六月中間申告の適用判定

43万円 ÷ 9か月 × 6 = 286,666円 ≦ 240,000円

任意の中間申告書を提出する旨の届出書の提出あり ∴ 六月中間申告の適用あり

⑵ 中間納付額(国税)

286,600円 (百円未満切捨)

⑶ 中間納付額(地方税)

286,600円 × 22/78 = 80,835円 → 80,800円(百円未満切捨)

⑷ 合計

⑵ + ⑶ = 367,400円

任意の中間申告を取りやめる場合の手続き

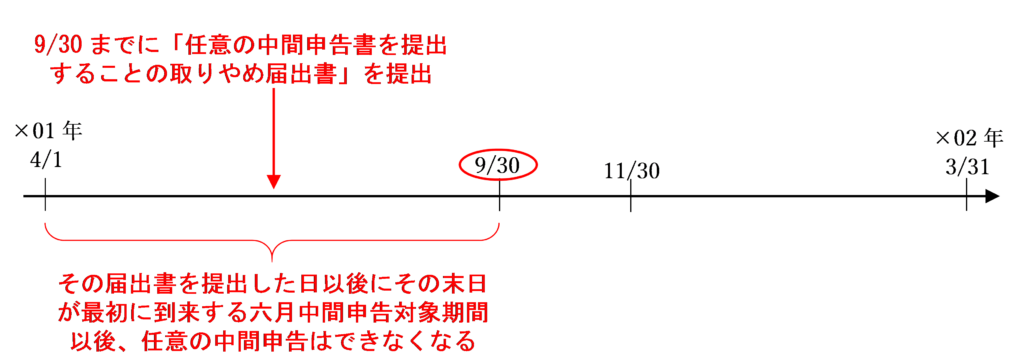

任意による六月中間申告の適用を受けることをやめようとするとき又は事業を廃止したときは、「任意の中間申告書を提出することの取りやめ届出書」を納税地の所轄税務署長に提出しなければなりません。

任意の中間申告書を提出することの取りやめ届出書の提出があった日以後にその期間の末日が最初に到来する六月中間申告対象期間以後は、「任意の中間申告書を提出する旨の届出書」はその効力を失います。

例えば、当課税期間(×01年4月1日~×02年3月31日)中に任意の中間申告をすることを取りやめたい場合は、当課税期間の六月中間申告対象期間の末日(×01年9月30日)までに「任意の中間申告書を提出することの取りやめ届出書」を税務署長に提出すれば、当課税期間から任意の六月中間申告はできなくなります。

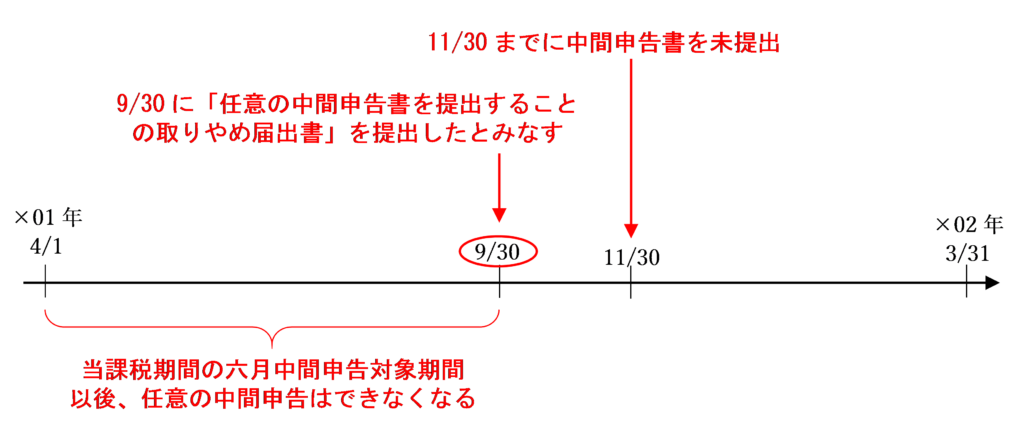

なお、「任意の中間申告書を提出することの取りやめ届出書」を提出していない場合でも、任意の中間申告書の提出期限までに、任意の中間申告書を提出しなかった場合は、その六月中間申告対象期間の末日に「任意の中間申告書を提出することの取りやめ届出書」の提出があったものとみなされます。

直前の課税期間の確定消費税額が48万円超の事業者(中間申告義務のある事業者)が中間申告書をその提出期限までに提出しない場合には、中間申告書の提出があったものとみなすこととされていますが、任意の中間申告制度の場合、中間申告書の提出があったものとみなされません(中間納付することができないこととなります。)

提出期限までに任意による中間申告書が提出しなかった場合に、翌課税期間以降にまた任意の中間申告書を提出したいときは、「任意の中間申告書を提出する旨の届出書」を再度提出する必要があります。

計算上の注意点

判定の順序

中間申告の回数を判定する際は、必ず ① 一月中間申告 → ② 三月中間申告 → ③ 六月中間申告 の順番で判定するようにしましょう。

なぜなら、この順番でないと、本来より少ない中間申告回数で判定されてしまうからです。

特に税理士試験で解答用紙に記入する際は、この順番で判定していないと減点されるので注意しましょう。

端数処理の方法

一月中間申告では、前期の確定消費税額を前期の月数で除したタイミングで円未満の端数を切り捨てて判定します。

三月中間申告及び六月中間申告では前期の確定消費税額を前期の月数で除し、3又は6を乗じたタイミングで円未満の端数を切り捨てて判定します。

なお、電卓で計算して端数が「.999999…」と小数点以下に9が続く無限小数となる場合であっても、その端数は切捨てて計算します。

例えば、電卓で「53万円÷12か月×6」を計算すると53÷12×6=264,999.9999…となります。これは、数学的には264,500になるのですが、消費税額は条文の規定に従って計算するため、264,999.9999…の小数点以下の端数は切り捨てて264,999円となります。(中間納付額はさらに百円未満切捨するため264,900円となります。)

関連記事

当期の中間納付額の合計額はわかるけど、国税と地方税の内訳がわからないという方は、以下の記事をご参照ください。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)