原則課税方式により消費税の申告をしている事業者が、税抜100万円以上の車両や建物などの「調整対象固定資産」を購入した場合は、以下の2つの調整規定に注意する必要があります。

この記事では、上記2つの調整規定のうち、「② 調整対象固定資産を転用した場合の調整規定」について解説します。

「① 課税売上割合が著しく変動した場合の調整規定」については、詳しくは次の記事をご覧ください。

調整対象固定資産とは

調整対象固定資産とは、棚卸資産以外の資産で次に掲げるもののうち、その資産に係る課税仕入れに係る税抜対価の額、特定課税仕入れに係る支払対価の額又は保税地域から引き取られるその資産の課税標準である金額が、一の取引単位につき100万円以上であるものをいいます。

例えば、税抜支払対価の額が300万円の車両は調整対象固定資産に該当します。商品などの棚卸資産は税抜100万円以上であっても調整対象固定資産に該当しないので注意しましょう。

調整対象固定資産についてさらに詳しく知りたい方は、次の記事をご覧ください。

調整対象固定資産を転用した場合の調整の制度趣旨

消費税の納付税額の計算上は、固定資産の購入額に係る消費税額はその課税仕入れ等を行った課税期間において仕入税額控除を行います。

しかし、固定資産のように長期にわたって使用されるものについて、その課税仕入れ等を行った時の状況のみで仕入税額控除を完結させると、翌期以降に課税売上割合が大きく変動した場合には、結果的に適切な税額控除を行ったとはいえません。

そこで、調整対象固定資産について、課税業務用から非課税業務用に転用した場合、または、非課税業務用から課税業務用に転用した場合には、仕入れに係る消費税額を調整することとしています。

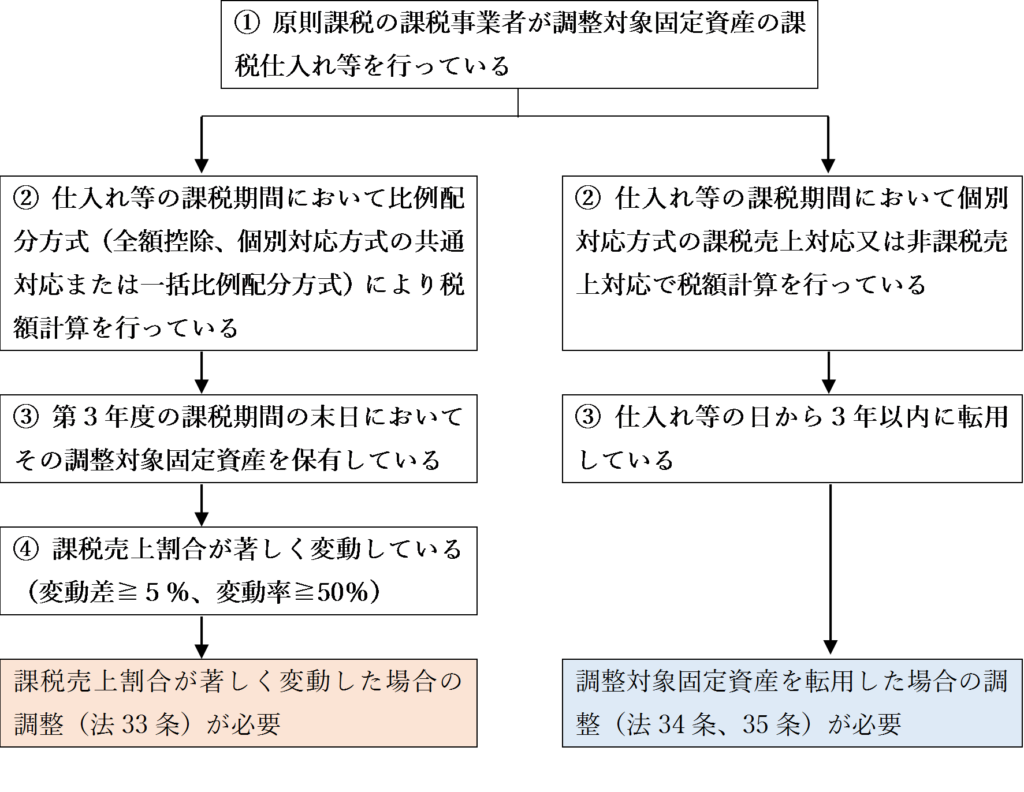

調整対象固定資産の調整規定の適用判定フローチャート

調整対象固定資産の調整規定の適用を受けるかどうかは、次のフローチャートにより判定を行います。

調整対象固定資産を転用した場合の調整の4要件

調整対象固定資産を転用した場合の調整規定は、次の3要件を満たす場合にその適用を受けます。

① 調整対象固定資産の仕入れ等を行っていること

原則課税の課税事業者が、税抜支払対価の額100万円以上となる調整対象固定資産の仕入れ等(課税仕入れ、特定課税仕入れ又は課税貨物の引き取り)を行っていることが1つめの要件となります。

なお、免税事業者が調整対象固定資産の仕入れ等を行った場合や、簡易課税制度を採用している課税事業者が調整対象固定資産の仕入れ等を行った場合は課税売上割合が著しく変動した場合の調整規定の適用はありません。

② 仕入れ等の課税期間において個別対応方式の課税売上対応又は非課税売上対応により税額計算を行っていること

調整対象固定資産の仕入れ等を行った課税期間において個別対応方式の「課税売上対応」又は「非課税売上対応」により税額計算を行っていることが2つめの要件となります。

仕入税額を全額控除している場合や一括比例配分方式に計算している場合、個別対応方式の共通対応により税額計算を行っている場合は、調整対象固定資産を転用した場合の調整規定の適用はありません。

③ 仕入れ等の日から3年以内に転用していること

仕入れ等の日から3年以内に、調整対象固定資産を次のように転用していることが3つめの要件になります。

共通業務用に転用した場合は、調整対象固定資産を転用した場合の調整規定の適用はありません。

ただし、いったん共通業務用に転用したとしても、その後、次のように課税業務用または非課税業務用に仕入れ等の日から3年以内に転用している場合は、調整対象固定資産を転用した場合の調整規定の適用を受けます。

調整計算

上記の3要件を満たす場合は、調整対象固定資産の転用があった場合の調整計算が必要となります。

調整対象固定資産を転用した場合は、その転用時の課税期間において、仕入れ等の日から転用した日までの期間に応じて、次の金額を仕入れに係る消費税額から減算又は加算する調整を行います。

② 課税仕入れ等の日から1年超2年以内に転用した場合・・・調整対象税額×2/3

③ 課税仕入れ等の日から2年超3年以内に転用した場合・・・調整対象税額×1/3

課税業務用から非課税業務用に転用した場合は、転用した課税期間において調整税額を減算します。一方、非課税業務用から課税業務用に転用した場合は、転用した課税期間において調整税額を加算します。

(参考)令和2年税制改正で建物の賃貸収入の課否判定が変わった場合

令和2年度税制改正により、令和2年3月31日以前は「住宅の貸付け」に該当しないものとして課税資産の譲渡等としてきた貸付けが、令和2年4月1日以後は非課税資産の譲渡等に該当することになった場合は、経過措置により、調整対象固定資産を転用した場合の調整は不要とされます。

この点については、詳しくは次の記事をご覧ください。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)