保証金や敷金などは、元々は返還される旨が取り決められている場合であっても、契約者が契約を履行しなかった場合には返還されず没収されてしまうことがあります。

今回は、保証金や敷金、権利金などが没収されることとなってしまった場合の仕訳例と消費税の取扱いについて解説したいと思います。

課税の対象の4要件

消費税は、次の4要件を満たす取引が課税の対象となります。

保証金、権利金、敷金、礼金などが課税の対象になるかどうかは、「③ 対価を得て行うものであること」の要件を満たしているかどうかがポイントとなります。

契約違反があったことにより保証金、権利金、敷金、礼金などが没収されてしまった場合に「③ 対価を得て行うものであること」の要件を満たすかどうかは、契約違反の内容により異なります。

賃貸借契約が中途解約されたために没収された保証金等は課税対象外

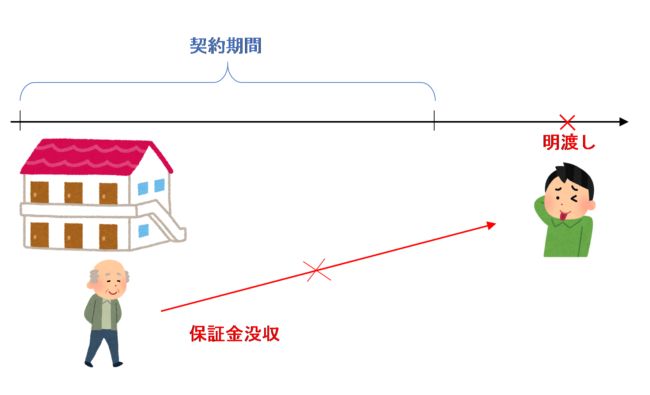

賃貸借契約の契約期間終了前に中途解約されたことに伴い、本来なら返還される予定だった保証金が没収されてしまった場合はどうなるでしょうか?

この場合については、国税庁のタックスアンサーNo.6261に次のような記載があります。

建物の賃貸人は建物の賃貸借の契約期間の終了以前に入居者から解約の申入れにより中途解約の違約金として数か月分の家賃相当額を受け取る場合があります。この違約金は、賃貸人が賃借人から中途解約されたことに伴い生じる逸失利益を補てんするために受け取るものですから、損害賠償金として課税の対象とはなりません。

・・・(後略)

中途解約に伴って没収される保証金等は、本来なら(借主が中途解約をせずに契約期間終了時まで賃借していれば)得られたはずの利益(逸失利益)を補てんするためのものであるため、資産の譲渡等の対価に該当せず、不課税取引となります。

賃貸物件の明渡が遅れたために没収された保証金等は課税対象

契約期間を過ぎても建物の明け渡しが行われなかった場合に、本来なら返還される予定だった保証金が没収されてしまった場合はどうなるでしょうか?

この場合については、国税庁の消費税法基本通達5-2-5に次のような記載があります。

(損害賠償金)

損害賠償金のうち、心身又は資産につき加えられた損害の発生に伴い受けるものは、資産の譲渡等の対価に該当しないが、例えば、次に掲げる損害賠償金のように、その実質が資産の譲渡等の対価に該当すると認められるものは資産の譲渡等の対価に該当することに留意する。・・・(中略)・・・

(3) 不動産等の明渡しの遅滞により加害者から賃貸人が収受する損害賠償金

明渡遅滞に伴って没収されれ保証金や敷金などは、逸失利益の補てんとして没収されるものではなく、実質的に契約期間を延長して建物を借り受けた対価として没収するものであるため、課税の対象の4要件の「③ 対価を得て行うものであること」に該当し、消費税の課税の対象となります。

賃貸物件の物損などの損害の発生に伴い没収される保証金等は課税対象外

賃貸物件が事故等により破損してしまい、その責任が賃借人にあるため保証金等を没収されてしまった場合はどうなるでしょうか?

この場合の保証金等の没収は、心身又は資産につき加えられた損害の発生に伴う損害賠償金としての性格を有するため、資産の譲渡等の対価に該当せず不課税取引となります。

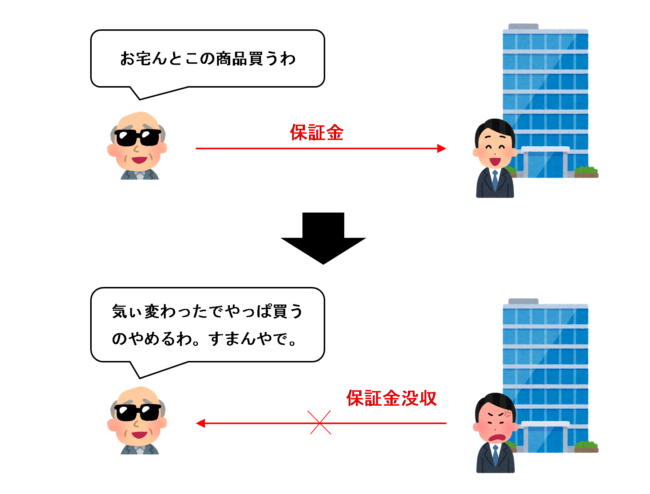

売買契約や請負契約を履行しなかったために没収される保証金等は課税対象外

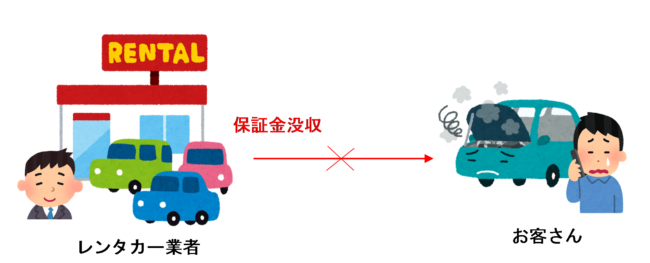

売買契約や請負契約を締結したら(又はする前に)、契約が確実に履行されるようにするために、売り主や発注者に対して事前に保証金が支払われることがあります。

ここで、売買契約や請負契約を履行しなかったために保証金等が没収されてしまった場合はどうなるでしょうか?

このように、契約を履行しなかったことに伴い没収される保証金等は、本来なら(買い主等が契約をちゃんと履行していれば)得られたはずの利益(逸失利益)を補てんするためのものであるため、資産の譲渡等の対価に該当せず、不課税取引となります。

保証金ではなく「手付金」などの名目で授受した金銭が没収された場合も同じように考えます。

(参考)賃貸借期間の経過その他当該賃貸借契約等の終了前における一定の事由の発生により返還しないこととなる保証金等は課税対象

保証金や敷金の中には、契約により、賃貸借期間のうち一定期間経過したこと等により返還不要となるものがあります。

このような保証金や敷金などの返還不要部分の取扱いについては、消費税法基本通達5-4-3において次のように記載されています。

(借家保証金、権利金等)

建物又は土地等の賃貸借契約等の締結又は更改に当たって受ける保証金、権利金、敷金又は更改料(更新料を含む。)のうち賃貸借期間の経過その他当該賃貸借契約等の終了前における一定の事由の発生により返還しないこととなるものは、権利の設定の対価であるから資産の譲渡等の対価に該当するが、当該賃貸借契約の終了等に伴って返還することとされているものは、資産の譲渡等の対価に該当しないことに留意する。

このように、賃貸借期間の経過その他当該賃貸借契約等の終了前における一定の事由の発生により返還しないこととされる保証金や敷金等は、没収されるものとは異なり、権利の設定の対価として資産の譲渡等の対価に該当することになります。

この点については、次の記事でも詳しく解説しています。

まとめ

保証金や敷金などが没収されてしまった場合の消費税の取り扱いは、その実質的な内容により異なります。

なお、賃貸借期間の経過その他当該賃貸借契約等の終了前における一定の事由の発生により返還しないこととされる保証金や敷金等は、権利の設定の対価として資産の譲渡等の対価に該当することになります。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 421 | 貸し付けた車両が返還されないために没収した預り保証金 |

| 422 | 貸し付けた車両を破損させたことに基づいて没収した預り保証金 |

| 511 | 売買契約解約の申し出を受け没収した手付金 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)