建物の賃貸借契約を締結した場合、賃借人は、建物を明け渡して退去する際に、部屋を入居時と同じ状態に戻して、元通りの綺麗な状態で引き渡さないといけない「原状回復義務」を負います。

原状回復費用は、通常、賃貸人が賃借人から預かった敷金や保証金から差し引かれ、残額が返還されることが多いですが、実は、退去時の原状回復のために要する費用の消費税の取扱いは契約の内容によって異なるということをご存知でしょうか?

今回は、敷金や保証金から差し引かれる原状回復費用相当額の消費税の取扱いについて解説したいと思います。

返還不要の敷金・保証金の資産の譲渡等の時期

前回の記事で解説したように、建物賃貸借契約に際して支払う権利金や敷金、保証金、礼金のうち、返還されるものは不課税取引となり、返還されないものは資産の譲渡等の対価に該当します。

では、権利金や敷金、保証金、礼金のうち返還されないものについては、いつ資産の譲渡等が行われたことになるのでしょうか?

この点について、消費税法基本通達9-1-23では、次のように規定しています。

(保証金等のうち返還しないものの額を対価とする資産の譲渡等の時期)

資産の賃貸借契約等に基づいて保証金、敷金等として受け入れた金額であっても、当該金額のうち期間の経過その他当該賃貸借契約等の終了前における一定の事由の発生により返還しないこととなる部分の金額は、その返還しないこととなった日の属する課税期間において行った資産の譲渡等に係る対価となるのであるから留意する。

したがって、返還不要の保証金や敷金に係る資産の譲渡等の時期は、返還されないことが確定した時となります。

敷金の一部を現状回復費用に充てることを契約時に取り決めた場合

通常は、敷金や保証金は契約解除時に全額返還されます。

しかし、関西などの一部の地域には「敷引き」という慣習があり、敷金の一部が返還されないことがあります。これは、礼金を0とする代わりに、敷金として収受した金額のうち一定金額を原状回復費用に充てるものとして返還しないことを契約を締結する段階で取り決めておくものです。

「敷引き」が行われた場合は、契約締結時点で原状回復費用相当額が返還されないことが確定するため、契約日の属する課税期間に資産の譲渡等が行われたことになります。

ここで注意しなければならないのが、返還されない敷金の取引区分です。住宅の貸付けに係る敷金の一部が契約時点で返還されないことが確定している場合は、当該返還されない金額は住宅の貸付けの対価に含まれることになります。

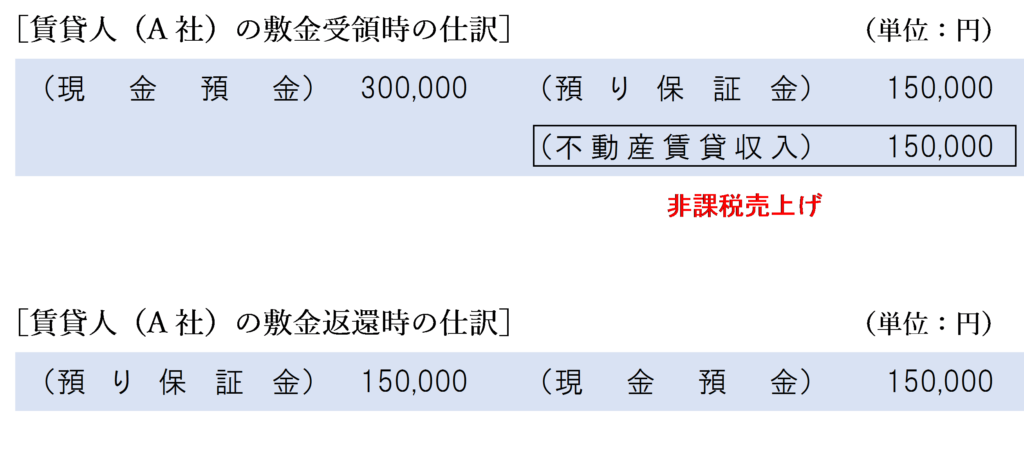

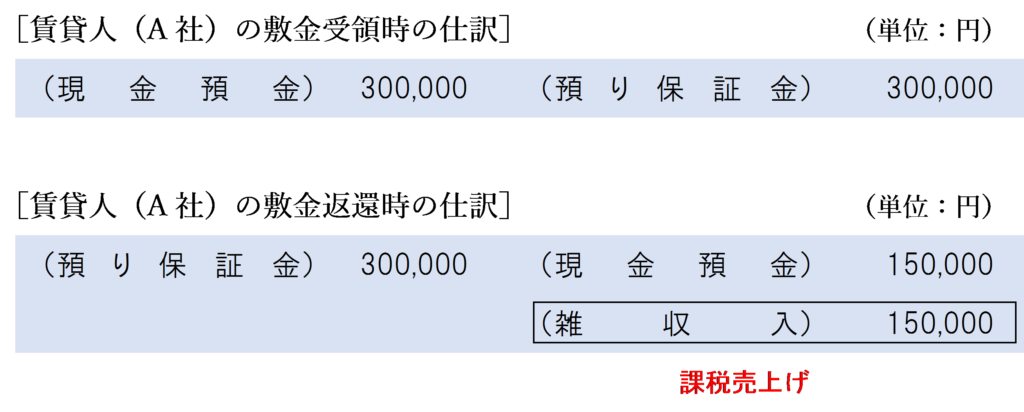

上記設例の場合、賃貸人A社の仕訳は以下のようになります。契約を締結し敷金を受領した時点で返還されない150,000円は非課税売上げとして計上されます。

また、賃借人B社の仕訳は以下のようになります。契約締結時に支払う敷金のうち返還されない150,000円は住宅家賃の住宅の貸付けの対価に含まれるため、非課税仕入れとなります。

敷金返還時に原状回復費用相当額が差し引かれる場合

上記の「敷引き」のような取り決めがなく、契約解除時に敷金が全額返還されることになっている場合は、敷金の支払いは不課税取引となります。

この場合に賃貸人が賃借人に代わって現状回復工事を行ったときは、敷金から当該原状回復費用相当額を差し引いた金額が返還されます。

この場合、敷金から差し引かれる原状回復費用相当額は建物貸付けの対価に含まれるのでしょうか?

この点については、国税庁の質疑応答事例で次のように記載されています。

【照会要旨】

当社はマンションの賃貸を行っており、貸付けに当たって保証金を徴しておき、賃借人が退居する際には、当社において原状回復工事を行い、これに要した費用相当額をその保証金から差し引いて、残額を返還することとしています。

この保証金から差し引くこととなる原状回復工事に要した費用相当額は課税の対象となりますか。【回答要旨】

建物の賃借人には、退去に際して原状に回復する義務があることから、賃借人に代わって賃貸人が原状回復工事を行うことは賃貸人の賃借人に対する役務の提供に該当します。

したがって、保証金から差し引く原状回復工事に要した費用相当額は課税の対象となります。

したがって、敷金から差し引かれる原状回復費用は賃貸人の賃借人に対する原状回復に係る役務の提供の対価に該当するため、建物の貸付けの対価とは分けて考える必要があります。

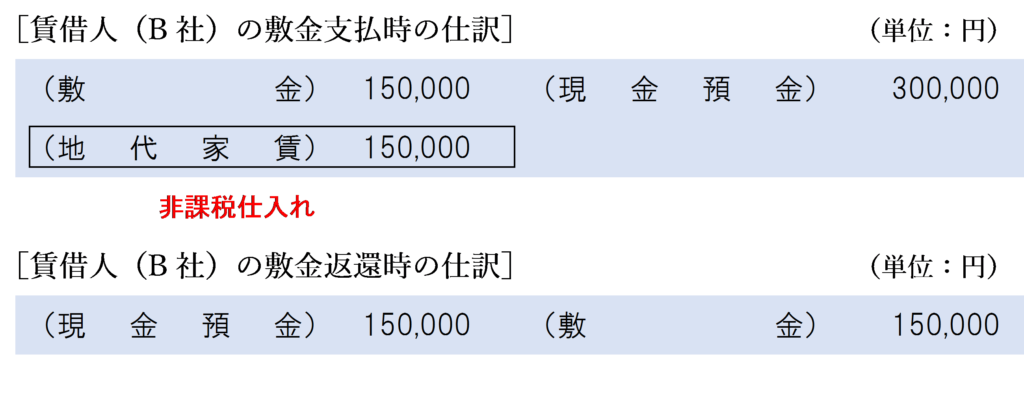

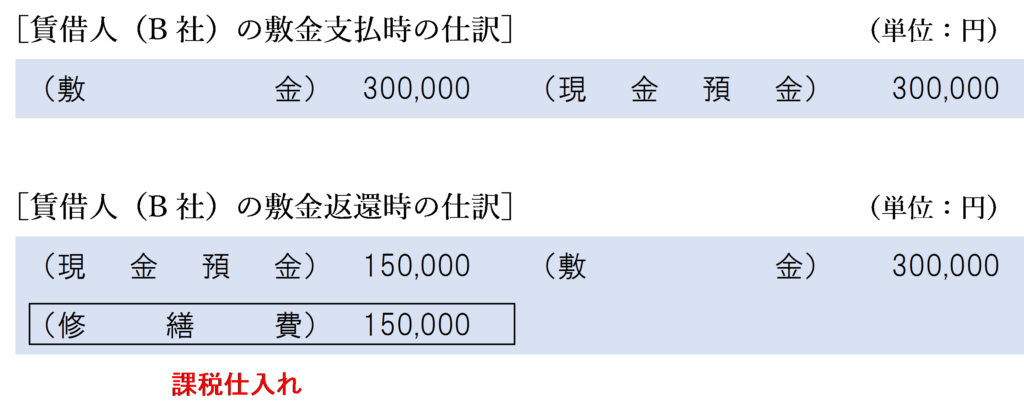

上記設例の場合、賃貸人A社の仕訳は以下のようになります。契約解除時に差し引かれる原状回復費用相当額は住宅の貸付けの対価ではなく、原状回復工事を代わりに行った対価であるため、課税売上げとして計上します。

また、賃借人B社の仕訳は以下のようになります。契約解除時に差し引かれる原状回復費用相当額150,000円は「修繕費」や「敷金償却」などの勘定科目で処理し、課税仕入れを計上します。

なお、原状回復費用の支払いに係る課税仕入れの用途区分の考え方については、次の記事で詳しく解説しています。

(参考)敷金相当額を「預り金」として処理するのは認められない

返却時に敷金から差し引かれる原状回復費用相当額を「雑収入」などの収益勘定ではなく、「預り金」や「仮受金」などで処理し不課税取引として処理することは認められません。

この点については、詳しくは次の記事をご覧ください。

(参考)中途解約に伴う違約金や明渡遅延に伴う割増賃料が差し引かれる場合

賃貸借契約期間終了前に中途解約する場合に「違約金」が徴収される場合や、賃貸物件の明渡遅延に伴い「割増賃料」が徴収される場合の取扱については、詳しくは次の記事をご覧ください。

まとめ

敷金や保証金から差し引かれる原状回復費用相当額の消費税の取扱いをまとめると、以下のようになります。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 526 | 預り保証金から差し引く原状回復費用 |

| 532 | 明渡し時に10%償却する保証金 |

| 755 | 社宅の敷金から差し引かれる原状回復費用相当額 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)