法人税では、時価よりも著しく低い金額又は無償で商品やサービスを販売したり、低利率又は無利息で金銭を貸し付けた場合は、本来収受すべきであった売上や受取利息相当額を収益として認定して課税されることがあります。

今回は、このように法人税において認定課税された収益が、消費税いおいて資産の譲渡等の対価に該当するのかについて解説します。

役員に対する資産の贈与・著しく低い価額による譲渡は消費税も課税対象

消費税法では、法人がその社に役員に対して資産を贈与した場合は、「みなし譲渡」として、事業として対価を得て資産の譲渡が行われたものとみなされます。

また、法人がその社に役員に対して有償で譲渡した場合であっても、著しく低い価額で譲渡した場合には、その資産の時価を課税標準額に算入しなければなりません。

なお、著しく低い価額で譲渡しているかどうかは、次の判定式で判定します。

法人の役員に対する資産の譲渡が著しく低い価額で行われたかどうかは、次の基準で判定します。

「みなし譲渡」または「低額譲渡」に該当する場合は、それぞれ次の金額を課税標準額に算入します。

役員及び使用人の全部について 一律に又は勤続年数などに応じて合理的に定められた値引き率に基づき行われた場合は、時価ではなく実際の対価の額により課税されます。

「みなし譲渡」や「低額譲渡」についてさらに詳しく知りたい方は、次の記事をご覧ください。

なお、役員の範囲は、取締役や監査役などの会社法上の役員だけでなく、会社の経営に従事している者など、法人税法上の「みなし役員」に該当する者も含まれます。

この点については、詳しくは次の記事をご覧ください。

上記以外の場合、金銭の授受がなければ不課税

法人税法第22条の2第4項において、益金の額に算入すべき金額に以下のように規定されています。

4 内国法人の各事業年度の資産の販売等に係る収益の額として第一項又は第二項の規定により当該事業年度の所得の金額の計算上益金の額に算入する金額は、別段の定め(前条第四項を除く。)があるものを除き、その販売若しくは譲渡をした資産の引渡しの時における価額又はその提供をした役務につき通常得べき対価の額に相当する金額とする。

太字部分で示した通り、法人税法上、益金の額に算入すべき金額は、商品やサービス等の「時価」とされています。

したがって、無償又は著しく低い金額で商品やサービス等を提供している場合であっても、「時価」を益金の額に算入しなければなりません。

しかし、消費税においては、先ほど記載した「みなし譲渡」又は「低額譲渡」に該当しない場合であれば、法人税において認定課税された金額にかかわらず、実際に当事者間で授受することとした金額をもとに課税標準額を計算します。

以下、具体例を見てみましょう。

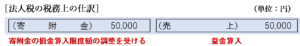

A社に無償で商品を譲渡している場合、その商品の時価 50,000円が益金の額の算入されるとともに、同額が「寄附金」として計上され、寄附金の損金算入限度額の調整を受けることになります。

この場合の税務上の仕訳は以下のようになります。

消費税法においては、贈与した相手が当社の役員ではないため、「みなし譲渡」「低額譲渡」の規定は適用されません。

この場合、実際に当事者間で授受することとした金額が資産の譲渡等の対価の額となりますが、無償で譲渡していることから、課税の対象の4要件のうち「対価を得て行うものであること」の要件をみたさないため不課税取引となります。

したがって、法人税において認定課税された「売上」に係る課税売上げを計上する必要はありません。

当社の取締役に無利息の条件で金銭を貸し付けている場合、当期において本来収受すべき利息相当額 300万円×1.6%=48,000円が益金の額の算入されるとともに、同額が「役員報酬」として計上され、役員給与の損金不算入の調整を受けることになります。

この場合の税務上の仕訳は以下のようになります。

消費税法においては、役員に対する資産の無償の貸付けは「みなし譲渡」「低額譲渡」の規定は適用されないため、実際に当事者間で授受することとした金額が資産の譲渡等の対価の額となりますが、無償で貸し付けていることから、課税の対象の4要件のうち「対価を得て行うものであること」の要件をみたさないため不課税取引となります。

したがって、法人税において認定課税された「受取利息」に係る非課税売上げを計上する必要はありません。

なお、金銭を貸し付けた際に収受すべき利息相当額の計算方法については、国税庁のHPに記載されています。

国税庁-タックアンサーNo.2606『金銭を貸し付けたとき』

時価を超えるために寄附金認定された場合は、資産の譲渡等の対価になる

実際の取引額が時価よりも高い場合には、その時価を上回る部分の金額が法人税法上「寄附金」として認定されることがあります。

この場合は、その時価を超える金額が実際にやりとりされた金額なので、消費税法上、その取引額の全体が資産の譲渡等に該当します。

この点については、詳しくは次の記事で解説しています。

まとめ

消費税法上、自社の役員(みなし役員を含む)に対して資産を無償又は著しき低い価額で譲渡した場合は「みなし譲渡」又は「低額譲渡」の規定が適用されるため、一定の金額を課税標準額に算入しなければなりません。

しかし、「みなし譲渡」又は「低額譲渡」に該当しない場合は、法人税において認定課税された収益がある場合であっても、取引当事者間で実際にやり取りされた金額が資産の譲渡等の対価の額となります。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)