令和5年10月1日から、消費税の適格請求書等保存方式(インボイス制度)が始まりました。

インボイス制度の下においては、取引の都度、適格請求書(インボイス)の記載事項を満たす請求書や領収書の交付を受ける必要があります。

銀行振込の際の振込手数料を売り手が負担する場合、振込手数料の支払いにかかるインボイスは買い手の手元にあるため、売り手側はいったいどうすればいいのでしょうか?

今回は、売り手が振込手数料相当額を負担する場合の適格請求書(インボイス)の取扱いについて解説したいと思います。

振込手数料が買い手負担の場合は問題は生じない

振込手数料が買い手負担である場合は、特に大きな問題は生じません。

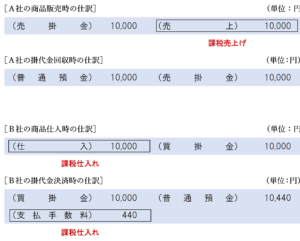

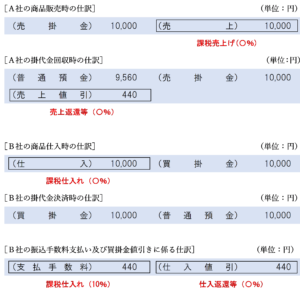

例えば、卸売業者であるA株式会社(売り手)が、小売業者であるB株式会社(売り手)に対して商品を10,000円で販売したとします。

この掛代金10,000円を銀行振込により支払うこととし、振込手数料440円を買い手であるB社が負担することとした場合、取引の流れは次のようになります。

また、A社及びB社の仕訳はそれぞれ次のようになります。

振込手数料を買い手(B社)が負担する場合、買い手であるB社が振込手数料440円について仕入税額控除を受けるためには、銀行から交付を受けた適格請求書(インボイス)が手元にあるはずなので、それを普通に保存すればいいだけです。

また、売り手(A社)は、この代金決済に関し何も費用等は生じておらず、ただ掛け代金を満額回収しただけになります。

つまり、買い手が振込手数料を負担する場合は、特段大きな問題は生じないといえます。

売り手が振込手数料を負担する場合は問題が生じる

一方、売り手が振込手数料を負担する場合は、問題が生じてしまいます。

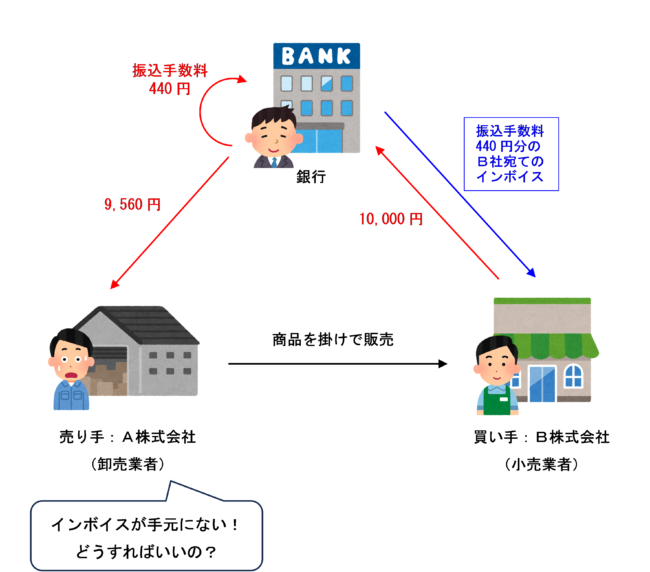

例えば、先ほどと同様、卸売業者であるA株式会社(売り手)が、小売業者であるB株式会社(売り手)に対して商品を10,000円で販売したとします。

この掛代金10,000円を銀行振込により支払うこととし、振込手数料440円を売り手であるA社が負担することとした場合、取引の流れは次のようになります。

また、A社及びB社の仕訳はそれぞれ次のようになります。

この場合、売り手(A社)にとっては、売掛金10,000円と、振り込みを受けた金額9,560円との差額440円分について仕訳上空白ができてしまいます。これを課税仕入れとして仕入税額控除を受けるためにはインボイスの保存が必要になりますが、振込手数料相当額についてのインボイスは買い手であるB社の手元にあります。

さて、困りましたね。一体どうしたらいいのでしょう。

以下、このピンチの打開策について解説していきます。

方法は3つ

振込手数料が売り手が負担する場合の振込手数料相当額の取扱いについては、次の3つの方法が挙げられます。(インボイスQ&A問29)

② 振込手数料相当額について、売り手が買い手から「代金決済上の役務提供(支払方法の指定に係る便宜)」を受けた対価とする方法

③ 買い手が売り手のために金融機関に対して振込手数料を立替払したものとする方法

以下、それぞれの方法について解説します。

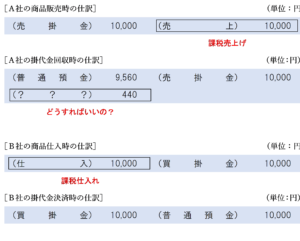

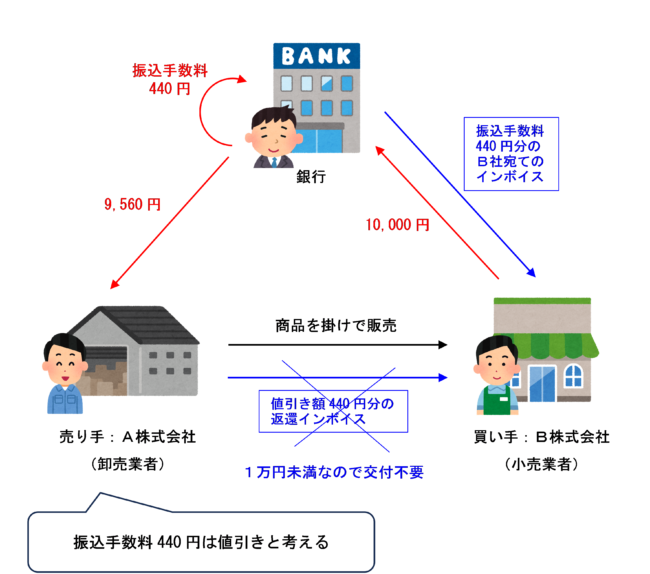

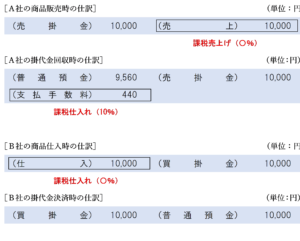

① 売り手が振込手数料相当額を「売上値引き」とする方法

まず一つは、売り手が振込手数料相当額を売上値引きとする方法です。

売り手が振込手数料相当額を「売上値引き」とする場合は、売上げに係る対価の返還等を行っていることとなります。

売上げに係る対価の返還等を行った場合は、原則として、買手に対して適格返還請求書(返還インボイス)を交付する必要がありますが、売上げに係る対価の返還等の金額が1万円未満である場合は、適格返還請求書(返還インボイス)の交付義務が免除されます。

一般的には、こうした振込手数料相当額は1万円未満となると考えられるため、適格返還請求書(返還インボイス)を交付する必要はありません。

この場合のA社及びB社の仕訳は、それぞれ次のようになります。

A社が掛け代金回収時に計上する440円は、勘定科目は「支払手数料」が使われていたとしても、その支払手数料を対価の返還等として取り扱うことが要件設定やコード表、消費税申告の際に作成する帳票等により明らかであれば売上げに係る対価の返還等として処理することができます。

A社は、振込手数料相当額440円について売上げに係る対価の返還等として税額控除を受けるためには、その明細を帳簿に記録し保存しておく必要があります。

売り手が買い手に対して売上げに係る対価の返還等を行った場合の適用税率は、売上げに係る対価の返還等の基となる課税資産の譲渡等の適用税率に従います。そのため、軽減税率(8%)対象の課税資産の譲渡等を対象とした振込手数料相当額の売上値引きには、軽減税率(8%)が適用されることに注意が必要です。(上記仕訳中「〇%」となっている部分は、同じ適用税率となります。)

なお、一番下の仕訳「B社の振込手数料支払い及び買掛金値引きに係る仕訳」(B社が支払った振込手数料に係る課税仕入れ(10%)を計上し、また、値引きとして処理された分について「仕入れに係る対価の返還等」(〇%)として処理する仕訳)は、厳密には計上すべきなのですが、実務的にはこの仕訳はやらなくても大きな問題は生じないと考えられます。

まず、売り手が買い手に販売した商品の適用税率(〇%)が標準税率10%であれば、この処理を行っても行わなくても税額計算にも影響はない(仕訳を行ったとしても課税仕入れと仕入返還等が相殺される)ため、実務的にはこの仕訳は行わなくても、追徴課税を受けるおそれはありません。

また、売り手が買い手に販売した商品の適用税率(〇%)が軽減税率8%である場合、この仕訳を行わなかった場合は税額計算上不利になるため、税務調査において問題となることはないと思われます。(この仕訳を行った場合、8%の仕入返還等を計上し、同額の10%の課税仕入れを計上するため控除できる金額が大きくなり有利になる。それをしない分には、追徴課税を受けるおそれはない。)

さらに、同額の費用と収益を計上することになるので、この仕訳を行っても行わなくても課税所得の計算にも影響はありません。

したがって、買い手側の立場において、一番下の仕訳「B社の振込手数料支払い及び買掛金値引きに係る仕訳」は行わなくても、税務調査等で大きな問題が生じることはないだろうと考えられます。

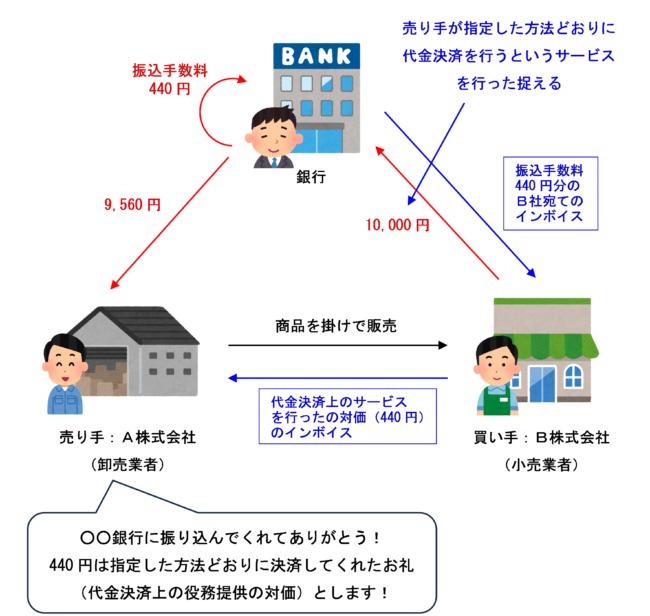

② 振込手数料相当額について、売り手が買い手から「代金決済上の役務提供(支払方法の指定に係る便宜)」を受けた対価とする方法

次に紹介する、『振込手数料相当額について、売り手が買い手から「代金決済上の役務提供(支払方法の指定に係る便宜)」を受けた対価とする方法』は、やや無理くりな解釈のような気もしますが、買い手に「○○銀行の口座に振り込んでくださいね」と指定し、その通りに振り込んでくれた場合に、代金決済上のサービスの提供を受けた(=指定した通りに振り込んでくれてありがとう)と捉え、買い手からその振込手数料相当額分の適格返還請求書(返還インボイス)の交付を受けることで仕入税額控除を受けるという方法です。

売り手(A社)の買い手(B社)に対する課税資産の譲渡等(商品の販売)と、買い手の売り手に対する代金決済上の役務の提供は、それぞれ異なる課税資産の譲渡等となります。

したがって、売り手は、請求金額から差し引かれた振込手数料相当額について、仕入税額控除の適用を受けるためには、買い手から交付を受けた適格請求書の保存が必要となります。

なお、売り手は、請求金額から差し引かれた振込手数料相当額について、仕入明細書等を作成し、買い手の確認を受けて仕入税額控除を行うこともできます。仕入明細書等を作成して相手方の確認を受ける方法については、次の記事で詳しく解説しています。

この場合のA社及びB社の仕訳は、それぞれ次のようになります。

」を受けた対価とする方法の仕訳-1-300x292.png)

注意が必要なのは、一番下の仕訳(B社の代金決済上の役務提供に係る仕訳)です。

B社が行った「代金決済上の役務提供」は、A社が行った商品販売とは別の課税資産の譲渡等であるため、その対価である440円分は課税売上げ(10%)として計上しなければなりません。一方、振込手数料440円分についてもB社において課税仕入れ(10%)となります。

この場合、費用と収益がそれぞれ相殺されるため、課税所得の計算には影響を及ぼしません。

しかし、この仕訳では課税売上げが発生するので、簡易課税制度や2割特例を採用している場合に影響が出るほか、課税売上割合や翌々期における基準期間の課税売上高の計算要素に含まれることとなるため、この仕訳を省略するわけにはいきません。(実務的にはこの仕訳を行っていないケースが多発すると思われますが、厳密にはこの仕訳も必要となります。ただし、原則課税で全額控除を行っており、この金額が翌々期の納税義務判定にも影響を及ばさないような場合は、この仕訳を行っていなくても税額計算上影響はないため、税務調査等で大きな問題になることはないかと思います。)

「代金決済上の役務提供」と捉える方法なら、振込手数料相当額を「売上返還等」ではなく「課税仕入れ」(銀行の振込手数料の対価なので10%)として処理できるため、軽減税率が適用される課税売上げを行っている事業者にとっては節税にもなり、経理処理も楽そうに見えるのですが、買い手側は振込手数料相当額分の課税仕入れと課税売上げを両建て計上しなければならず、買い手側に経理処理上の面倒事を押し付けることにもなるので個人的にはあまりお勧めはしません。

少額特例の適用がある場合はインボイスの交付不要

次の要件を満たす場合は、「少額特例」の適用を受けることができます。

この特例の適用がある場合は、適格請求書(インボイス)の保存がなくても、一定の事項を記載した帳簿を保存するだけで仕入税額控除を受けることができます。

少額特例については次の記事で詳しく解説しています。

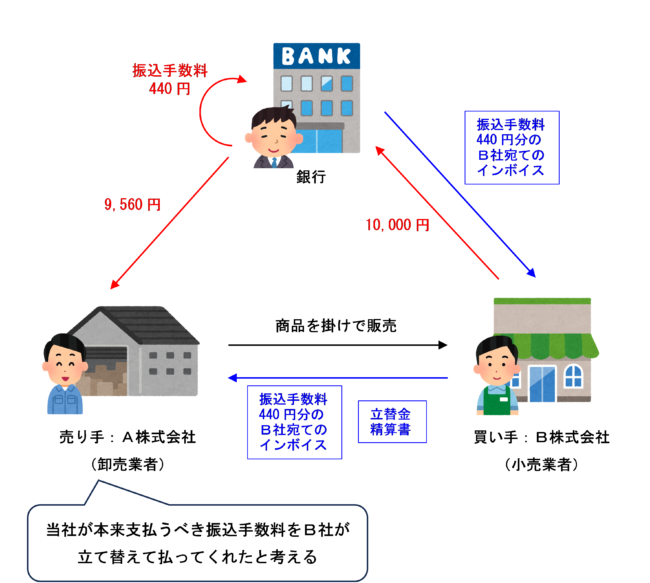

③ 買い手が売り手のために金融機関に対して振込手数料を立替払したものとする方法

最後に紹介する、「買い手が売り手のために金融機関に対して振込手数料を立替払したものとする方法」は、本来なら売り手が支払うべき振込手数料を買い手が代わりに支払ったと考える方法です。

買い手が売り手に代わって振込手数料を立替払したものとする場合、売り手は、買い手が金融機関から受け取った振込手数料に係る適格請求書及び買手が作成した立替金精算書等の交付を受け、振込手数料に係る仕入税額控除を行うことになります(この場合、買い手が請求金額から差し引く金額が金融機関の振込手数料と同額である必要があります。)。

この場合のA社及びB社の仕訳は、それぞれ次のようになります。

なお、買い手が金融機関のATMを使って振込手続を行った場合、当該ATM手数料は自動販売機特例の対象となるため、買い手が金融機関から受け取った適格請求書及び買い手が作成した立替金精算書等の保存は不要となります(売手は、買い手が差し引いた金額が振込手数料であること及び立替えでの支払が金融機関のATMでの振込みであることを確認した上で、一定の要件の下で帳簿のみの保存により仕入税額控除を行うことが可能となります。)。

他者が立替払いした経費等に係るインボイスの保存要件については、次の記事でも詳しく解説しています。

まとめ

振込手数料が売り手が負担する場合の振込手数料相当額の取扱いについては、次の3つの方法が挙げられます。

② 振込手数料相当額について、売り手が買い手から「代金決済上の役務提供(支払方法の指定に係る便宜)」を受けた対価とする方法

③ 買い手が売り手のために金融機関に対して振込手数料を立替払したものとする方法

上記3つの中でも一番楽なのは「① 売り手が振込手数料相当額を「売上値引き」とする方法」だと思います。

この方法なら、返還インボイスの交付もいらず、買い手側も振込手数料の支払いに係る仕訳及び買掛金の値引きに係る仕訳を行わなかったとしても税務上大きな問題となることはないと考えられるため、個人的には一番おすすめです。

ただし、軽減税率が適用される商品の掛代金に係る振込手数料である場合は、売り手側にとっては、②や③の方法により、課税仕入れとして処理する方が有利になることもあります。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 818の2 | ATMの振込手数料 |

| 818の4 | 課税仕入れとして処理する振込手数料(買手が立替払したものとする場合) |

| 818の5 | 課税仕入れとして処理する振込手数料(買手から代金決済上の役務提供を受けたとする場合) |

| 818の6 | 課税仕入れとして処理する振込手数料(買手から何も交付を受けていない場合) |

| 818の7 | 振込手数料(請求書等の交付を受けておらず、少額特例を受けられない場合) |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)