消費税の記帳方法には「税込経理方式」と「税抜経理方式」の2種類の方法があります。

どちらを採用したとしても、全体の期間損益計算に与える影響は同じであるため、事業者はどちらの方式を採用してもかまいません。

しかし、どちらの経理方式を採用するかにより、受けられるメリットはそれぞれ異なります。

今回は、税込経理方式と税抜経理方式の違いとそれぞれのメリットについて詳しく解説したいと思います。

税込経理方式と税抜経理方式の仕訳

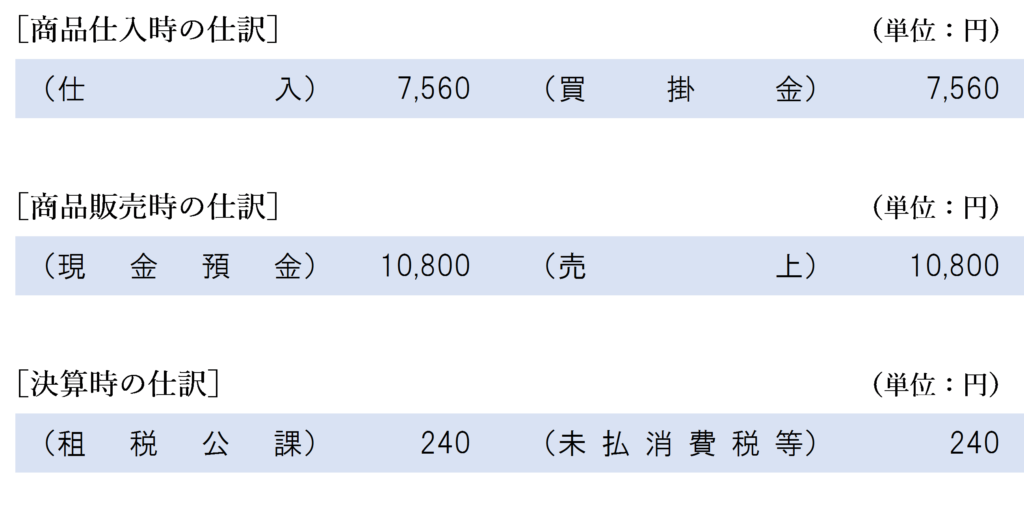

税込経理方式を採用している場合は、課税売上げに係る消費税等の額は売上金額、仕入れに係る消費税等の額は仕入金額などに含めて計上し、消費税等の納付税額は租税公課として必要経費又は損金の額に算入します。

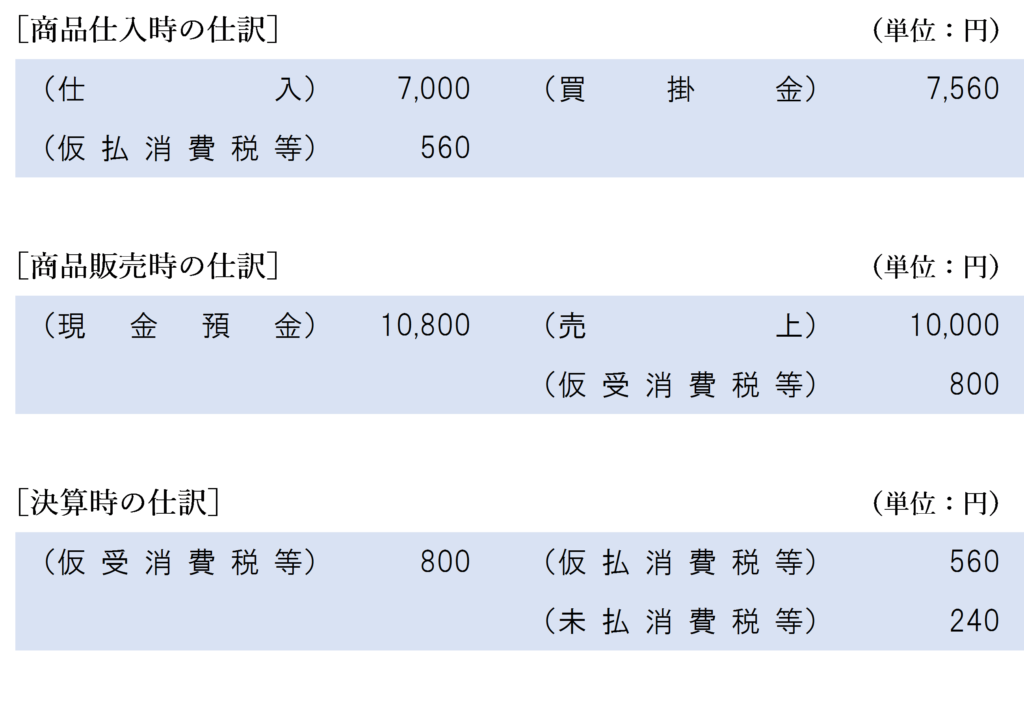

一方、税抜経理方式を採用している場合は、課税売上げに係る消費税等の額は仮受消費税等とし、課税仕入れに係る消費税等の額については仮払消費税等として計上し、決算時にこれらの差額を未払消費税等として計上します。

わかりやすくするためなので、「当期の取引がこれだけとかあり得ないだろ!」というツッコミはなしでお願いします。

税込経理方式の場合と税抜経理方式の場合の商品仕入時、商品販売時、決算時の仕訳はそれぞれ次のようになります。

(注)この記事は執筆時点の税率8%で解説していますが、消費税10%となっても基本的な考え方は同じです。

税込経理方式の場合

税抜経理方式の場合

税込経理方式のメリット

税込経理方式を採用した場合は、以下のようなメリットがあります。

経理処理が簡便になる

上記の仕訳からもわかるように、税込経理方式の場合は仕訳の数が少なくて済むため、経理処理が簡便であるというメリットがあります。

しかし、近年は会計ソフトの普及により税抜経理方式で経理処理をするのもさほど手間ではなくなってきているため、税込経理方式の経理処理が簡便であるというメリットは薄れてきています。

免税事業者や簡易課税に適している

免税事業者は納税義務が免除されていることから消費税の納付税額が0円となるため、仮払消費税等と仮受消費税等の差額から納付税額を把握する税抜経理方式には適しません。

また、簡易課税制度の適用を受けている場合は、控除対象仕入税額を課税売上げの金額から計算し、課税仕入れの金額は考慮しません。したがって、仮払消費税等と仮受消費税等の差額が未払い消費税等の金額と大きく乖離する可能性があるため、税込経理方式の方が適しています。

控除対象外消費税額等を考慮しなくて済む

課税売上割合が95%未満の場合は、控除対象仕入税額を個別対応方式又は一括比例配分方式により計算します。

この場合、税抜経理方式を採用しているときは、実際に控除できる消費税等の額が仮払消費税等の金額よりも少なくなり、「控除対象外消費税額等」が生じます。

「控除対象外消費税額等」が生じた場合に一定の要件を満たすときは、法人税の計算において申告調整が必要となり、これを忘れると税務調査等で指摘を受ける可能性があります。

税込経理方式を採用する場合は「控除対象外消費税額等」が生じることはないため、税務上の申告ミスのリスクがなくなるというメリットがあります。

なお、控除対象外消費税額等の取扱いについては、詳しくは以下の記事をご覧ください。

実際に収受した金額・支払った金額が収益・費用になる

税込経理方式の場合は、収益や費用として計上される金額が実際に収受した金額または実際に支払った金額になるため、税抜経理方式を採用した場合と比べて、損益計算書から営業活動に係る実際のキャッシュフローの流れを把握しやすくなるというメリットがあります。

特別控除額が大きくなる

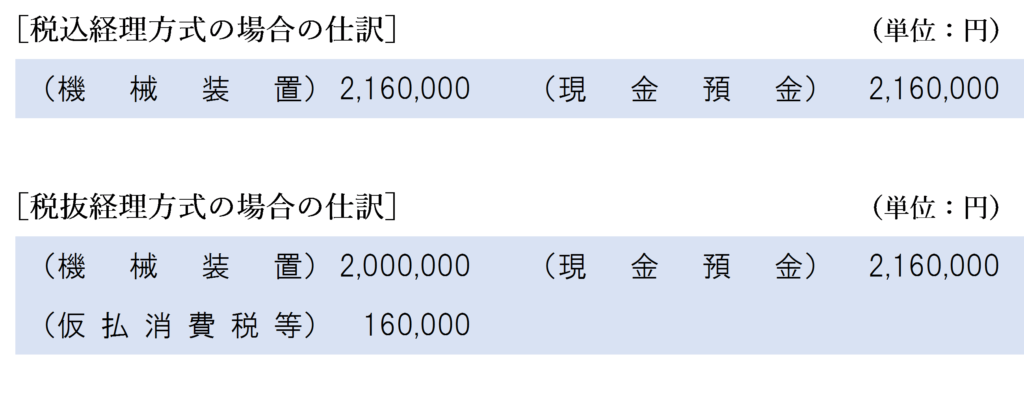

法人税法上、中小企業者等が特定機械装置等を取得した場合、取得価額に一定の割合を乗じた特別控除を受けることができます。

取得価額は、以下のとおり、税抜経理方式よりも税込経理方式を採用した方が大きくなります。

この場合、特別控除額は以下のように計算します。

特別控除額=2,160,000円×7%=151,200円

特別控除額=2,000,000円×7%=140,000円

したがって、税込経理方式を採用した方が特別控除額が大きくなるというメリットがあります。

なお、中小企業者等が機械等を取得した場合の特別控除(中小企業投資促進税制)について詳しくは、国税庁の以下ページをご覧ください。

タックスアンサーNo.5433 中小企業投資促進税制(中小企業者等が機械等を取得した場合の特別償却又は税額控除)

売上規模が大きく見える

税込経理方式の場合、売上高に消費税等が含まれるため、税抜経理方式を採用した場合よりも損益計算書の売上規模が大きく見えます。

銀行で融資を受ける際などに、売上規模の大きな会社ほど信用が高く融資を受けやすくなることがあるため、税込経理方式の方が銀行の融資対策には有利です。

控除対象仕入税額の過大計上による申告ミスを防止できる

税抜経理方式で中間納付額を仮払消費税額等として計上した場合、経理担当者が不慣れで仮払消費税等の税区分を通常の課税仕入れと同区分で処理してしまった場合、控除対象仕入税額を過大計上してしまうおそれがあります。

この点については、詳しくは以下の記事をご覧ください。

税抜経理方式のメリット

税抜経理方式には、以下のようなメリットがあります。

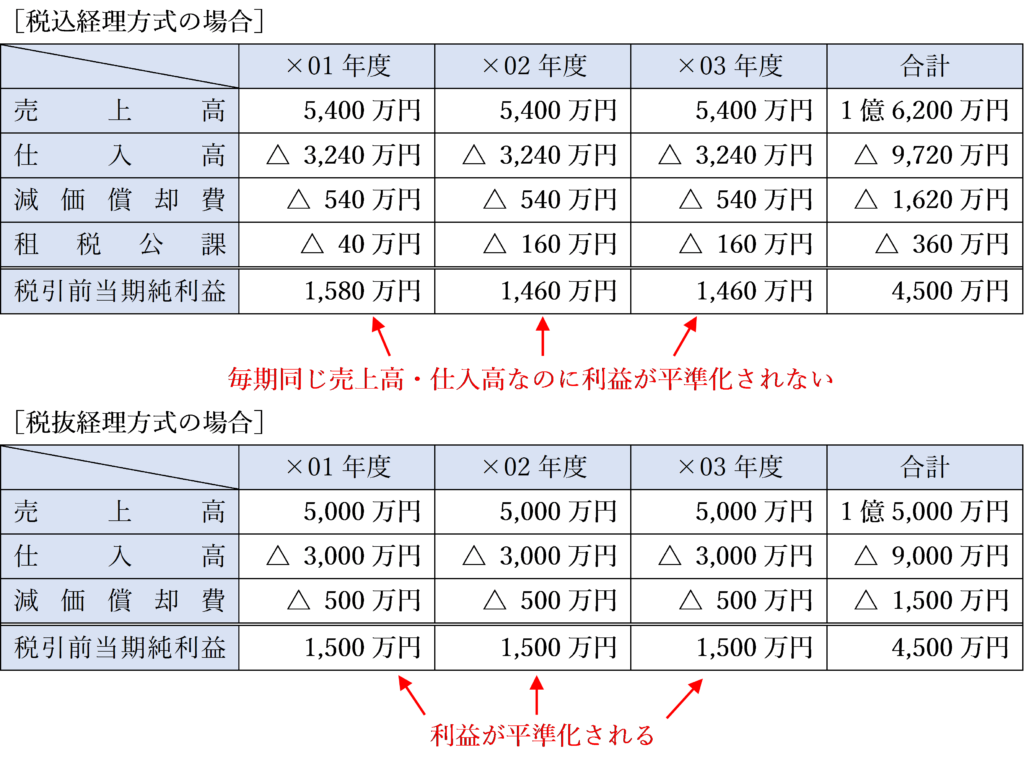

利益が平準化される

税抜経理方式を採用した場合、各期の利益が平準化されるというメリットがあります。

当該備品の耐用年数は3年、残存価額は0円であり、定額法により減価償却を行う。

なお、毎期の売上高は5,400万円(税込)、仕入高は3,240万円(税込)であり、これ以外に取引はないものとする。

上記設例の場合の×01年度~×03年度の各期の税引き前当期純利益は以下の表のようになります。

税込経理方式の場合は、備品の取得価額に算入された消費税等が減価償却を通じて耐用年数期間にわたって費用配分されることになるため、毎期同じ売上高・仕入高なのに利益が平準化されません。

それに対し、税抜経理方式を採用した場合は備品の取得価額に消費税等が算入されないため、各期の利益計算が平準化されるというメリットがあります。

納付税額を即座に把握できる

税抜経理方式を採用している場合、期中でも仮払消費税等と仮受消費税等の差額からその時点での納付税額がいくらになるのか即座に把握できるというメリットがあります。ただし、これは原則課税かつ全額控除の場合のみで、個別対応方式や一括比例配分方式、簡易課税制度を採用している場合はこの限りではありません。

資産購入時に損金・必要経費に算入しやすくなる

法人税や所得税の計算では、資産の取得価額が10万円未満の場合は、その取得価額の全額を損金の額又は必要経費に算入することができます。

また、資本金の額1億円未満の法人などの中小企業者等は、取得価額が30万円未満の減価償却資産は少額減価償却資産として年300万円を限度にその取得価額の全額を損金の額に算入することができます。

税抜経理方式の場合は、取得価額に消費税等の金額が含まれないため、上記のこれらの適用を受けやすくなるというメリットがあります。

なお、減価償却資産の損金算入については、詳しくは国税庁の以下のページをご覧ください。

タックアンサーNo.5403 少額の減価償却資産になるかどうかの判定の例示

タックアンサーNo.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例

交際費等を損金算入しやすくなる

法人税の計算において、資本金の額1億円未満の法人などの中小企業者等は、年800万円以下の交際費等の額を損金算入することができます。

交際費等の額が800万円に達するかどうかは、税込経理方式の場合は税込金額で、税抜経理方式の場合は税抜金額で判定するため、税抜金額の方が交際費等を損金算入しやすくなるというメリットがあります。

償却資産税の節税になる

償却資産税は、固定資産の取得価額を課税標準として計算するため、取得価額が小さく計算される税抜経理方式を採用した方が償却資産税の節税になります。

財務分析の指標が良くなる

税抜経理方式を採用した方が、財務分析の指標が良くなります。

例えば、以下のような財務状況の企業の財務分析を考えてみます。

売上高:5,400万円(税抜5,000万円)

当期純利益:200万円※

※税込経理でも税抜経理でも同じ金額になるものとする

[貸借対照表]

固定資産:2,160万円(税抜2,000万円)

自己資本:2,000万円

上記数値例をもとに、収益性分析の指標のうち代表的なものとして「売上高利益率」を税込経理方式の場合と税抜経理方式の場合とで計算すると、それぞれ次のようになります。

売上高利益率は高い方が効率の良い経営を行っていると判断されるため、税抜経理方式の方が収益性分析に係る財務指標が良くなります。

また、安全性分析の指標のうち代表的なものとして「固定比率」を税込経理方式の場合と税抜経理方式の場合とで計算すると、それぞれ次のようになります。

固定比率は、設備投資がどれだけ返済義務のない自己資本によってまかなわれているかを示す指標であるため、低い方が良いとされます。

したがって、固定比率についても、税抜経理方式の方が財務指標が良くなります。

建設業者が経営事項審査のために提出する財務諸表を作り直す手間が省ける

建設業許可者が経営事項審査(経審)を受ける場合には、免税事業者を除いて税抜で作成した財務諸表の提出が求められます。

税込経理方式で経営事項審査に提出する財務諸表を作成した場合は、税抜の財務諸表を作り直さなければならないため、建設業者の場合は始めから税抜経理方式を採用しておいた方が財務諸表を作り直す手間が省けます。

まとめ

税込経理方式のメリットと税抜経理方式のメリットをまとめると、次のようになります。

- 経理処理が簡便になる

- 免税事業者や簡易課税に適している

- 控除対象外消費税額等を考慮しなくて済む

- 実際に収受した金額・支払った金額が収益・費用になる

- 特別控除額が大きくなる

- 売上規模が大きく見える

- 控除対象仕入税額の過大計上による申告ミスを防止できる

- 利益が平準化される

- 納付税額を即座に把握できる

- 資産購入時に損金・必要経費に算入しやすくなる

- 交際費等を損金算入しやすくなる

- 償却資産税の節税になる

- 財務分析の指標が良くなる

- 建設業者が経営事項審査のために提出する財務諸表を作り直す手間が省ける

どちらを採用した方が良いのか

税込経理方式と税抜経理方式のどちらを採用した方が良いのかは、各事業者の経営状況によって変わってくるため、一概にどちらが良いと言うことはできません。

なお、ネット等で調べると「税抜経理方式の方が良い」と書かれていることが多いですが、個人的には「税込経理方式」の方が好きです。(あくまでも個人的な好みです。)

というのも、税込経理方式の場合は「実際に収受した金額・支払った金額が収益・費用になる」ことから、損益計算が経営者のキャッシュフローの感覚と合致するためです。

中小企業や個人事業者はキャッシュフロー計算書を作成しないため、損益計算書からおおまかなキャッシュフローの流れを把握します。

税抜経理方式の場合、売上高や仕入高に消費税が含まれていないため、実際にいくら収受し、いくら支払ったのかをすぐに把握することができませんが、税込経理方式の場合は、実際のキャッシュ・フローをすぐに把握できます。

また、税込経理方式の場合、納付時に租税公課として計上されるため、「消費税は中間納付の時と確定申告の時に一気に払うものだ」という感覚にも合致します。

消費者の立場で考えても、商品を買うときは税込金額を支払うことになるため、税抜の本体価格を気にする人はあまり多くないと思います。自販機で150円のお茶を買うときに「このお茶は本体価格138円か。じゃあ買おうかな。」といちいち本体価格について考える人はほとんどいないと思います。しかし、税抜経理方式の場合は、消費者の「このお茶150円か。よし、買おう。」という気持ちを無視して売上高を138円として計上することになります。

昔は商品価格を税抜で表示しているお店が多くありましたが、原則として総額表示が義務付けられている現代においては、税込経理方式を採用した方が経営者や消費者の金銭感覚に合致した損益計算が行えるため、個人的には税込経理方式が好きです。

なお、繰り返しになりますが、これはあくまで僕個人の好みなので、税込経理方式と税抜経理方式のどちらを採用するかは、それぞれのメリットを比較して各々の経営状況から判断してください。

なお、一定の要件を満たす場合には、税込経理方式と税抜経理方式を併用する「混合経理方式」を採用することも認められています。

「混合経理方式」については、詳しくは以下の記事をご覧ください、

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)