取引先から営業保証金を受領したり、不動産の貸付先から敷金を受領することがあります。

これらの預り金は、相手先に返還する場合と返還しない場合とがありますが、返還不要が確定した場合は、どのような経理処理が必要になるのでしょうか?

今回は、保証金や敷金、権利金などの返還不要が確定した場合の仕訳例と消費税の取扱いについて解説したいと思います。

課税の対象の4要件

消費税は、次の4要件を満たす取引が課税の対象となります。

保証金、権利金、敷金、礼金などが課税の対象になるかどうかは、「③ 対価を得て行うものであること」の要件を満たしているかどうかがポイントとなります。

後日返還されるものは、その時まで単に預かっているだけにすぎないため「③ 対価を得て行うものであること」の要件を満たさず不課税取引となりますが、返還されないものについては、権利設定の対価又は原状回復に係る役務の提供の対価等として「③ 対価を得て行うものであること」の要件を満たすため、消費税の課税対象となります。

この点については、詳しくは次の記事をご覧ください。

返還不要の営業保証金や敷金が課税売上げとなる場合

保証金や敷金、権利金などを預かった場合の消費税の取扱いについては、消費税法基本通達5-4-3において次のように記載されています。

(借家保証金、権利金等)

建物又は土地等の賃貸借契約等の締結又は更改に当たって受ける保証金、権利金、敷金又は更改料(更新料を含む。)のうち賃貸借期間の経過その他当該賃貸借契約等の終了前における一定の事由の発生により返還しないこととなるものは、権利の設定の対価であるから資産の譲渡等の対価に該当するが、当該賃貸借契約の終了等に伴って返還することとされているものは、資産の譲渡等の対価に該当しないことに留意する。

したがって、保証金や敷金、権利金などが返還されないものである場合は「③ 対価を得て行うものであること」の要件を満たすため課税取引となり、契約終了時等に返還されるものである場合は、単に預かっているだけにすぎないため「③ 対価を得て行うものであること」の要件を満たさず不課税取引とされます。

ただし、返還不要な保証金等が資産の譲渡等の対価として認められるのは、赤字部分で示した通り、例えば、「保証金を受領してから5年が経過したら○○円は返還が不要となる」といった形で、賃貸借期間の経過その他当該賃貸借契約等の終了前における一定の事由の発生により返還しないこととなるものに限られます。

契約違反等により保証金等が没収されることとなった場合の消費税の取扱いは、その実質的な内容により異なります。

この点については、詳しくは次の記事をご覧ください。

返還不要が確定した保証金等に係る資産の譲渡等の時期

返還不要が確定した場合の保証金等の課税売上げ計上時期については、消費税法基本通達9-1-23において以下のように規定されています。

(保証金等のうち返還しないものの額を対価とする資産の譲渡等の時期)

9-1-23 資産の賃貸借契約等に基づいて保証金、敷金等として受け入れた金額であっても、当該金額のうち期間の経過その他当該賃貸借契約等の終了前における一定の事由の発生により返還しないこととなる部分の金額は、その返還しないこととなった日の属する課税期間において行った資産の譲渡等に係る対価となるのであるから留意する。

したがって、太字部分で示したように、保証金等についてはその返還が不要となった時点で資産の譲渡等が行われたものと考えます。

仕訳例

保証金等の返還不要が確定した場合の仕訳例について見てみましょう。

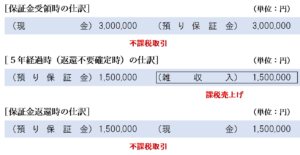

一定期間経過後に返還不要が確定する場合

当社は、当課税期間において内国法人A社に対して事務所用賃貸建物を10年間貸し付ける契約を締結し、保証金300万円を受け取った。

当該保証金は契約書において、5年経過時点で100万円が返還不要となり、残額は退去時にA社に返還する旨が明示されている。

一定期間経過後に返還不要が確定する場合は、保証金を受領した時はすべて「預り保証金」として計上し、不課税取引として処理します。

5年経過して返還不要が確定した時点で「雑収入」などの収益勘定に振り替え、課税売上として計上します。

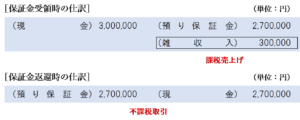

契約当初から返還不要が確定している場合

当社は、当課税期間において内国法人A社に対して事務所用賃貸建物を5年間貸し付ける契約を締結し、保証金300万円を受け取った。

当該保証金は契約書において、5年後の建物の明渡し時に10%を償却し、残額をA社に返金する旨が明示されている。

契約当初から返還不要が確定している場合は、保証金を受領し、建物を引き渡した時点で「雑収入」などの収益勘定で処理し、課税売上げとして計上します。

契約書に「明渡し時に○%償却する」と記載されている場合であっても、その契約を締結した時点で返還不要が確定するため、明渡し時ではなく、契約締結して保証金を受領した時に課税売上げとして計上することに注意しましょう。

まとめ

保証金や敷金、権利金などの返還不要が確定した場合は、返還不要が確定した時点において資産の譲渡等が行われたものとして考えます。

返還される部分の金額については、資産の譲渡等の対価に該当しないことに注意しましょう。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 532 | 明渡し時に10%償却する保証金 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)