消費税の中間申告の方法には、「前期納税実績による場合」と「仮決算による場合」の2種類の方法があります。

前回書いた記事「前期納税実績による場合の消費税の中間納付額の計算方法」では、前期納税実績による場合の中間申告納付の方法について解説しました。

今回は、仮決算による場合の消費税の中間申告納付を行う場合の注意点について解説します。

中間申告書の提出義務者

前課税期間の消費税(国税分)の年税額(前期の確定申告書の差引税額の欄の金額)が48万円を超える課税事業者は、消費税の中間申告書の提出義務があります。(前課税期間が1年の場合)

当課税期間が免税事業者である事業者や課税期間特例選択・変更届出書を提出している事業者、前期納税実績がない事業者などは中間申告書の提出は必要ありません。

前課税期間の消費税(国税分)の年税額が48万円以下であっても、「任意の中間申告書を提出する旨の届出書」を税務署長に提出している場合は、中間申告書を提出しなければなりません。

中間申告の回数には3パターンある

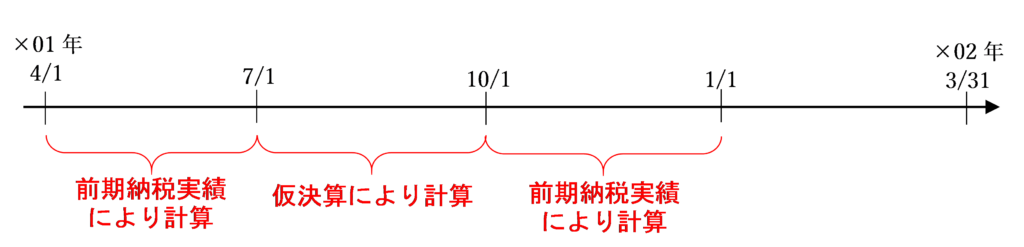

仮決算による場合の中間申告においても、前期納税実績による場合と同様に、前課税期間の確定消費税額の規模により中間申告の回数が決められます。

このように、前期納税実績に応じて、一月中間申告、三月中間申告及び六月中間申告の3パターンに分けられます

なお、前期納税実績による消費税の中間納付額の計算方法については、次の記事で詳しく解説しています。

中間申告対象期間

中間申告を行う対象となる期間(中間申告対象期間)は、それぞれ次のようになります。

中間申告書の提出期限は、原則として、各中間申告対象期間の末日の翌日から2月以内です。

なお、中間申告書の提出義務がある事業者が中間申告書を提出期限までに提出しなかった場合は、その提出期限において、前期納税実績による中間申告書の提出があったものとみなされます。

(参考)個人事業者の特例

個人事業者の一月中間申告対象期間がその課税期間開始の日以後2月の期間である場合は、その課税期間開始の日から3月を経過した日が中間申告書の提出期限になります。

要するに、「個人事業者の1~2月分の期間に係る中間申告は5月31日までにしてね」という意味です。

これは、所得税の確定申告に配慮して、個人事業者の消費税の確定申告期限は3月31日とされていることに合わせているからです。

仮決算による場合の中間申告とは

中間申告書の提出義務がある事業者は、中間申告対象期間を一課税期間とみなして仮決算を行い、それに基づいて消費税額及び地方消費税額の中間納付額を計算することができます。

消費税の中間申告については、前期納税実績による申告を行うか仮決算による申告を行うかは、事業者の任意により選択することができます。

仮決算は必ず行わないといけないわけではありません。仮決算を行わなかった場合は、前期納税実績による中間申告を行います。

注意点① 仮決算で控除不足額の還付を受けることはできない

消費税の確定申告をする際に、売上げに係る消費税額(課税標準額に対する消費税額)よりも仕入れに係る消費税額(控除対象仕入税額)の方が大きくなる場合は、仕入れに係る控除不足額の還付を受けることができます。

しかし、仮決算においては、仕入れに係る控除不足額の還付を受けることができません。

この点については、消費税法基本通達15ー1-5において次のように規定されています。

(仮決算において控除不足額(還付額)が生じた場合)

15-1-5 事業者が法第43条第1項《仮決算をした場合の中間申告》の規定により仮決算をして中間申告書を提出する場合において、同項第2号《課税標準額に対する消費税額》に掲げる金額から同項第3号《控除されるべき消費税額》に掲げる金額を控除して控除不足額が生じるとしても、当該控除不足額につき還付を受けることはできないことに留意する。

(注) 控除不足額が生じた場合の中間納付額は、零円となる。

仕入れに係る控除不足額が生じた場合は、還付はされませんが中間納付額は0円になります。

この場合、申告書の最下段の金額を0円と記入して申告書を提出すればOKです。

申告書内で数字の辻褄が合わないことになりますが気にしなくて大丈夫です。

注意点② 本決算と仮決算で異なる個別or一括の選択をしてもOK

仕入税額の案分計算が必要な事業者は、課税仕入れ等の税額について「個別対応方式」又は「一括比例配分方式」により案分計算を行いますが、仮決算により中間納付額を計算する際は、本決算と異なる計算方式を選択しても構いません。

例えば、仮決算による中間申告で一括比例配分方式を採用して計算した場合であっても、本決算では個別対応方式により計算することができます。中間申告で一括比例配分方式を採用した場合には2年間継続適用が強制されることはありません。

逆に、仮決算による中間申告で個別方式を採用して計算した場合であっても、本決算では一括比例配分方式により計算するのも大丈夫です。

一括比例配分方式の2年間継続適用が強制される期間中であっても、仮決算においては個別対応方式で計算することができます。(ただし、本決算の確定申告では、一括比例配分方式で確定税額を計算しなければなりません。)

(個別対応方式と一括比例配分方式の適用関係)

15-2-7 法第43条第1項《仮決算をした場合の中間申告書の記載事項等》の規定により中間申告を行う事業者が当該中間申告において仕入控除税額の計算を個別対応方式又は一括比例配分方式によった場合の法第30条第5項《一括比例配分方式から個別対応方式への変更の期間制限》の規定の適用関係は、次のとおりとなる。(1) 当該課税期間の前課税期間に個別対応方式を適用していた場合又は当該課税期間の前課税期間まで2年以上継続して一括比例配分方式を適用し、当該課税期間から個別対応方式を適用する場合において、当該課税期間に係る中間申告で一括比例配分方式を適用したときでも、当該課税期間分に係る確定申告については、個別対応方式を適用して差し支えない。

(2) 当該課税期間について法第30条第5項の規定の適用がある場合にも、当該課税期間に係る中間申告において個別対応方式を適用して差し支えない。ただし、当該課税期間に係る確定申告については、一括比例配分方式を適用しなければならないのであるから留意する。

注意点③ 簡易課税を選択している場合は簡易課税でしか計算できない

原則課税の場合は、仮決算で本決算とは異なる個別対応方式又は一括比例配分方式の選択ができましたが、簡易課税制度を適用している期間中である場合は、仮決算においても簡易課税制度を適用して中間納付額を計算しなければなりません。

(中間申告における簡易課税制度の適用)

15-1-3 簡易課税制度を適用すべき事業者が法第43条第1項《仮決算をした場合の中間申告書の記載事項等》の規定により、同項に規定する中間申告対象期間について仮決算をして中間申告書を提出する場合には、簡易課税制度を適用して納付すべき消費税額を計算するのであるから留意する。(平15課消1-37により改正)

注意点④ 中間申告の要否は前期納税実績を基に計算した金額で判定する

中間申告書の提出義務の有無及び中間申告の回数は、前期納税実績を基に計算した金額により決まります。

仮決算により計算した各中間申告対象期間の金額が400万円以下、100万円以下、24万円以下となる場合であっても、その金額を判定に使うことはできません。

中間申告書の提出義務の有無及び中間申告の回数は、上記の前期納税実績を基に計算した金額により判定します。

(仮決算による申告額が400万円、100万円又は24万円以下である場合の中間申告の要否)

15-1-4 事業者が法第43条第1項《仮決算をした場合の中間申告書の記載事項等》の規定により中間申告を行う場合において、法第42条第1項第1号《一月中間申告対象期間に係る申告義務》の規定により計算した消費税額が400万円を超えるとき、同条第4項第1号《三月中間申告対象期間に係る申告義務》の規定により計算した消費税額が100万円を超えるとき又は同条第6項第1号《六月中間申告対象期間に係る申告義務》の規定により計算した消費税額が24万円を超えるときは、仮決算により計算した法第43条第1項に規定する中間申告対象期間の同項第4号に規定する消費税額が400万円以下、100万円以下又は24万円以下となるときであっても中間申告書を提出しなければならないのであるから留意する。

注意点⑤ 中間申告対象期間ごとに仮決算によるか前期納税実績によるか選べる

中間納付額の計算方法は、各中間申告対象期間ごとに仮決算によるか前期納税実績によるか選択することができます。一課税期間を通じて毎回同じ方法で計算しないといけないわけではありません。

例えば、三月中間申告を行う事業者の場合、1回目の中間申告は前期納税実績により計算、2回目の中間申告は仮決算により計算、3回目の中間申告は前期納税実績により計算するといったことも可能です。

注意点⑥ 仮決算による中間納付額>前期納税実績による中間納付額となっても仮決算による中間納付額を選択できる

法人税においても、中間納付額を仮決算により計算することができますが、法人税法では、仮決算による中間納付額の方が前期納税実績による中間納付額より大きくなる場合は、仮決算による中間納付額を選択することは認められていません。

これは、中間納付額が還付となる場合に、銀行等よりも高い利率の還付加算金を受け取ることができないようにするためです。

しかし、消費税法においてはこのような規定はなく、仮決算による中間納付額の方が前期納税実績による中間納付額より大きくなる場合でも仮決算による中間納付額を選択することができます。

この点については、詳しくは次の記事で解説しています。

(参考)新型コロナウイルスの影響により申告期限までに提出できない場合

新型コロナウイルスの影響により中間申告書を申告期限までに提出できない場合は、申告期限の延長が認められます。

この点については、詳しくは次の記事をご覧ください。

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)