消費税の計算上、一定の要件を満たす事業者は、課税仕入れ等に該当する項目については「課税売上対応課税仕入れ等」「非課税売上対応課税仕入れ等」「共通対応課税仕入れ等」に区分して経理する必要があります。

課税売上げ又は免税売上げに該当する課税仕入れ等は「課税売上対応課税仕入れ等」、非課税売上げに該当する課税仕入れ等は「非課税売上対応課税仕入れ等」となります。

では、不課税売上げに該当する課税仕入れ等については、どうすればいいのでしょうか?

今回は、不課税売上に対応する課税仕入れ等の区分経理と、国外取引に係る課税仕入れ等の取り扱いの注意点について解説します。

課税仕入れ等の区分経理が必要な場合とは

課税仕入れ等の税額は、次のいずれかの要件を満たす場合は、「課税売上対応課税仕入れ等」「非課税売上対応課税仕入れ等」「共通対応課税仕入れ等」に区分して経理し、個別対応方式又は一括比例配分方式により控除対象仕入税額を計算する必要があります。

① 当課税期間の課税売上高が5億円超の場合

② 当課税期間の課税売上割合が95%未満の場合

課税仕入れ等の区分経理については、詳しくは次の記事をご覧ください。

不課税売上げに対応する課税仕入れ等は「共通対応」

不課税売上げに対応する課税仕入れ等の経理区分の取扱いについては、消費税法基本通達11ー2-16において次のような記載があります。

(資産の譲渡等に該当しない取引のために要する課税仕入れの取扱い)

11-2-16 法第30条第2項第1号《個別対応方式による仕入税額控除》に規定する課税資産の譲渡等とその他の資産の譲渡等に共通して要するもの(以下「課税資産の譲渡等とその他の資産の譲渡等に共通して要するもの」という。)とは、原則として課税資産の譲渡等と非課税資産の譲渡等に共通して要する課税仕入れ等をいうのであるが、例えば、株券の発行に当たって印刷業者へ支払う印刷費、証券会社へ支払う引受手数料等のように資産の譲渡等に該当しない取引に要する課税仕入れ等は、課税資産の譲渡等とその他の資産の譲渡等に共通して要するものに該当するものとして取り扱う。

太字部分で示したように、不課税取引のために要した課税仕入れ等については、課税資産の譲渡等とその他の資産の譲渡等に共通して要するもの、すなわち、「共通対応課税仕入れ等」として取り扱うこととなります。(ただし、国外取引に係る課税仕入れ等は「課税売上対応課税仕入れ等」となることに注意しましょう。←後で詳しく解説します。)

このように考えるのは、不課税売上げに対応する課税仕入れ等については、明確に対応する売上げがないことから、会社業務全体に係る課税仕入れ等と同様に扱うためです。

「不課税取引」というのは、消費税法上は課税の対象とならない取引という意味なので、消費税法上はいわば存在しない取引、空気のようなものというイメージになります。

したがって、不課税売上げに対応するとはいえ、消費税法上は「明確に対応するものが何もない」というように捉えて、本社業務に係る課税仕入れと同様に会社業務全体のために要するものとして「共通対応課税仕入れ等」として取り扱います。

具体的にどんなものがあるのか

「共通対応課税仕入れ等」となる、不課税取引のために要した課税仕入れ等には、具体的には以下のようなものがあります。

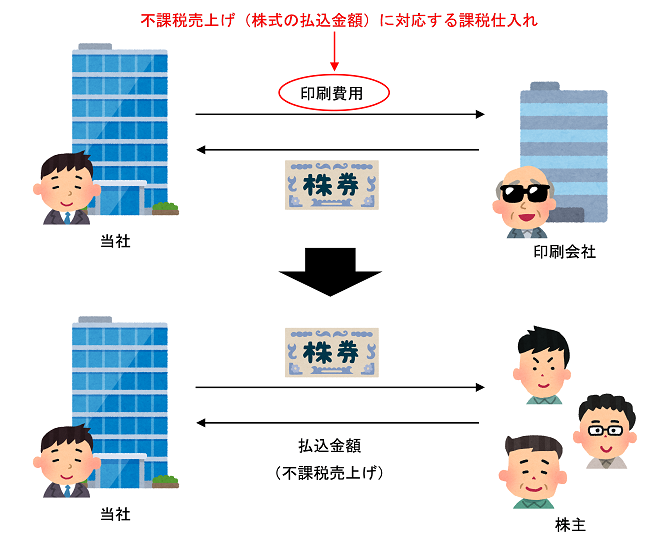

株券の発行に当たって印刷業者へ支払う印刷費

上記の基本通達の中でも例示されていたとおり、株券の発行に当たって印刷業者へ支払う印刷費は、不課税売上げ(株式の払込金額)に対応する課税仕入れとして「共通対応課税仕入れ」に該当します。

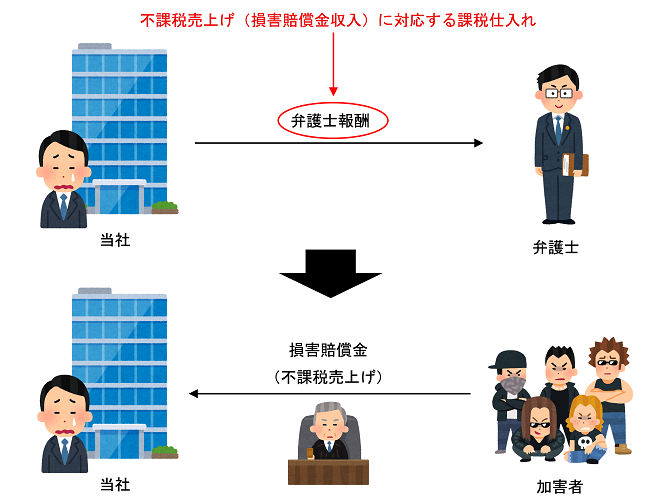

損害賠償金を得るために要した弁護士報酬

自社の備品等の損傷被害に遭った場合に、加害者から損害賠償金を得るために支払った弁護士報酬は、不課税売上げ(損害賠償金収入)に対応する課税仕入れとして「共通対応課税仕入れ」に該当します。

ファイナンシャルプランナーに支払った保険金請求に係る相談料

保険会社から保険金を受け取るために、ファイナンシャルプランナーに支払った相談料は、不課税売上げ(保険金収入)に対応する課税仕入れとして「共通対応課税仕入れ」に該当します。

国外取引に係る課税仕入れ等は「課税売上対応」となることに注意!

不課税取引に対応する課税仕入れ等であっても、「共通対応」とならない場合があります。

それは、国外取引に係る課税仕入れ等がある場合です。

国外取引に係る課税仕入れ等の取り扱いについて、消費税法基本通達11ー2-11において次のように記載されています。

(国外取引に係る仕入税額控除)

11-2-11 国外において行う資産の譲渡等のための課税仕入れ等がある場合は、当該課税仕入れ等について法第30条《仕入れに係る消費税額の控除》の規定が適用されるのであるから留意する。

この場合において、事業者が個別対応方式を適用するときは、当該課税仕入れ等は課税資産の譲渡等にのみ要するものに該当する。

太字部分で示したように、国外取引に係る課税仕入れ等については「課税売上対応課税仕入れ等」として取り扱います。

例えば、国外に所在する土地を売却する場合は、課税の対象の4要件のうち「国内において行うものであること」の要件を満たさないため不課税取引となります。

しかし、当該土地を売却するために、国内の国際不動産会社に仲介手数料を支払った場合は、課税売上対応課税仕入れ等となります。

このような取扱いをするのは、消費地課税主義の原則の考え方により、国外の消費者に日本の消費税を転嫁しないようにすることが目的です。

この点については、詳しくは次の記事をご参照ください。

GoogleAdSeneやYouTubeの広告収入(不課税売上げ)を得るために要した課税仕入れが課税売上対応課税仕入れとなる理由も、上記と同様です。詳しくは次の記事をご覧ください。

(参考)カジノ業務に係る売上(不課税売上げ)に対応する課税仕入れは仕入税額控除できない

令和5年度税制改正により、カジノ業務に係る売上に対応する課税仕入については仕入税額控除できないこととされました。

カジノに係る売上は、ギャンブルの掛け金に係るものなので、課税の対象の4要件の「対価を得て行うものであること」「資産の譲渡等であること」の要件を満たさず、不課税売上となります。

そのため、国内におけるカジノ業務に係る課税仕入れについて仕入税額控除を行うことにより、その分まるまる還付を受けられることとなり実質的に消費税を払わずに設備等を購入することができることになってしまいます。

しかし、それでは他の民間の娯楽施設業者との間で課税上の不公平が生じてしまうこととなります。(なお、他のギャンブル業務は、競馬や宝くじは公営であり、民間のパチンコ屋や麻雀屋の売上は施設の使用料として課税売上げなのでこのような問題は生じていませんでした。)

そこで、令和5年度税制改正では、特定複合観光施設区域整備法の規定により認定設置運営事業者のカジノ業務に係るものとして経理される課税仕入れ等については、仕入税額控除制度の適用を認められないこととされました。

なお、カジノ業務用から他の用途に転用した場合(その逆についても)には、調整対象固定資産の転用と同じような調整規定があります。

また、カジノ業務に係る収入が全体の5%に満たないほど僅少なときはこの調整措置は受けません。

詳しくは次の記事を参考にしてください。

まとめ

不課税取引のために要する課税仕入れ等は「共通対応」となりますが、国外取引に係る課税仕入れ等については「課税売上対応」として処理します。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 790 | 差金決済による日本国債先物取引に係る手数料 |

| 799 | 弁護士会の照会手数料 |

| 826 | 保険金請求に係る相談料 |

| 827 | 損害賠償金請求に係る相談料 |

| 1047 | 株式発行に係る手数料 |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)