消費税法上、住宅の貸付は非課税取引とされています。

では、会社が従業員等のために他の者から借り上げた社宅を貸し付ける場合や自社所有の社宅や社員寮を貸し付けた場合はどうなるのでしょうか?

今回は、社宅家賃の支払額や自己負担分の給与からの天引きに係る仕訳処理と消費税の取り扱いについて解説したいと思います。

社宅の家賃も非課税となる

消費税法上、住宅の貸付は非課税取引とされており、社宅や従業員寮の使用料についても同様に住宅の貸付けに係る対価として非課税になります。

【照会要旨】

社宅や従業員寮の使用料は住宅家賃として非課税になるとのことですが、社宅や従業員寮の取得費、借上料や維持等に要する費用に係る仕入税額控除の取扱いはどのようになりますか。【回答要旨】

住宅家賃については非課税とされていますが、社宅や従業員寮も住宅に該当します。また、その建物が住宅用であれば、他の者に転貸するために借り受ける場合の家賃及びこれを他の者に転貸した場合の家賃ともに住宅家賃に該当します。

したがって、会社が住宅の所有者から従業員の社宅又は従業員寮用に借り上げる場合の借上料及び借り上げた住宅又は従業員寮を従業員に貸し付ける場合の使用料ともに非課税となる住宅家賃に該当します。

他の者から借り上げた社宅を貸し付ける場合

社宅の借上料支払時の仕訳

従業員に転貸するために借り受ける場合の家賃(社宅の借上料)は住宅家賃として非課税になるため、非課税仕入れとなり仕入税額控除の対象となりません。

従業員の自己負担分を現金で徴収する場合

従業員の自己負担分を徴収する場合は、「受取家賃」や「雑収入」などの収益の勘定科目で処理し、税区分は「非課税売上げ」となります。

なお、よくある間違いとして、以下のように従業員の自己負担額を「非課税仕入れのマイナス」として処理する方法がありますが、これは誤りなので注意しましょう。

-1-300x78.png)

この理由は、課税売上割合の計算に影響が出るからです。課税売上割合は、次の計算式で表されます。

もし、本来なら非課税売上げとなる社宅家賃の従業員の自己負担額を「非課税仕入れのマイナス」として処理すると、課税売上割合が本来より大きくなってしまい、その分控除できる仕入税額が増え、消費税の納付税額が少なくなってしまうことがあります。

そのため、社宅家賃の従業員の自己負担額は「非課税売上げ」として処理するようにしましょう。

法人税では賃借料から賃貸料を控除した残額を損金経理することが認められていますが、消費税法上は非課税売上げを計上しなければならないことに注意が必要です。

経理処理の都合上、どうしても社宅家賃の従業員の自己負担額について「支払家賃」や「地代家賃」を貸方に計上して費用のマイナスとして処理する必要がある場合は、貸方の費用勘定の税区分を「非課税売上げ」に変更して処理すれば問題ありません。

)-300x46.png)

なお、課税売上割合については、以下の記事でも詳しく解説しています。

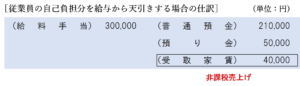

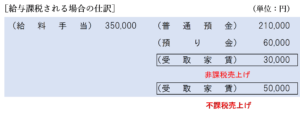

従業員の自己負担分を給与から天引きする場合

従業員の自己負担分を給料から天引きして徴収する場合も、当該自己負担額を「受取家賃」や「雑収入」などの収益の勘定科目で処理し、税区分は「非課税売上げ」となります。

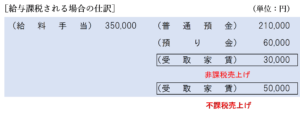

給与課税される場合

従業員に無償又は賃貸料相当額の50%未満の家賃を徴収して社宅を貸し付けている場合は、「賃貸料相当額」と徴収した家賃との差額が給与として課税されます。

なお、「家賃相当額」とは、次の(1)~(3)の合計額をいいます。(小規模の場合)

(1) (その年度の建物の固定資産税の課税標準額)×0.2%

(2) 12円×(その建物の総床面積(平方メートル)/3.3(平方メートル))

(3) (その年度の敷地の固定資産税の課税標準額)×0.22%

会社などが所有している社宅や寮などを貸与する場合に限らず、他から借りて貸与する場合でも、上記の3つを合計した金額が賃貸料相当額となります。

したがって、他から借り受けた社宅や寮などを貸す場合にも、貸主等から固定資産税の課税標準額などを確認することが必要です。

この場合、非課税売上げとしていくらを計上すればいいのでしょうか?

この点について、消費税法基本通達10-1-1において、資産の譲渡等の対価の額は「その譲渡等に係る当事者間で授受することとした対価の額」と記載されているため、実際に徴収した従業員の自己負担分のみが非課税売上げとなり、給与課税された賃貸料相当額については不課税売上げとなります。

なお、従業員ではなく、役員に対して無償又は賃貸料相当額の50%未満で社宅を貸し付けた場合であっても同様に考えます。

法人が役員に対して資産を「譲渡」した場合は、みなし譲渡又は低額譲渡の規定が適用されますが、資産の「貸付け」についてはこれらの規定は適用されないため、役員に対して社宅を無償又は賃貸料相当額の50%未満貸付けたとしても、みなし譲渡又は低額譲渡の規定の適用はありません。

なお、みなし譲渡や低額譲渡については、次の記事で詳しく解説しています。

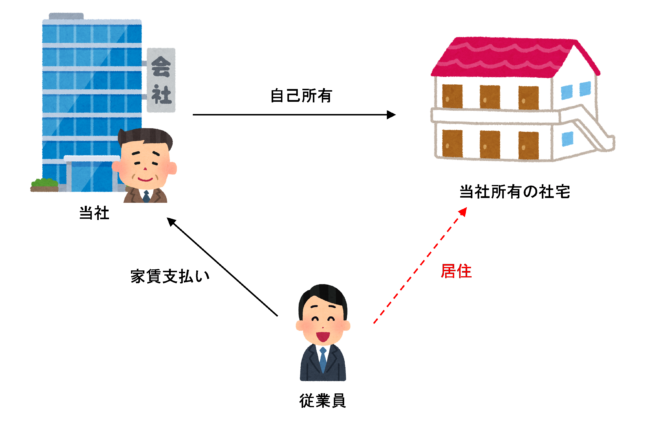

自社所有の社宅・社員寮を貸し付ける場合

会社が社宅・社員寮を自己所有している場合は、家賃を支払う必要はありません。

なお、社宅・社員寮の取得費用に係る消費税法上の取扱いについては、次の記事で詳しく解説しています。

従業員から収受する社宅家賃に関する取扱いについては、借上社宅を貸し付ける場合とまったく同じです。

従業員の自己負担分を現金で徴収する場合

従業員の自己負担分を徴収する場合は、「受取家賃」や「雑収入」などの収益の勘定科目で処理し、税区分は「非課税売上げ」となります。

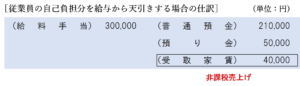

従業員の自己負担分を給与から天引きする場合

従業員の自己負担分を給料から天引きして徴収する場合も、当該自己負担額を「受取家賃」や「雑収入」などの収益の勘定科目で処理し、税区分は「非課税売上げ」となります。

給与課税される場合

従業員に無償又は賃貸料相当額の50%未満の家賃を徴収して社宅を貸し付けている場合は、上述の「賃貸料相当額」と徴収した家賃との差額が給与として課税されます。

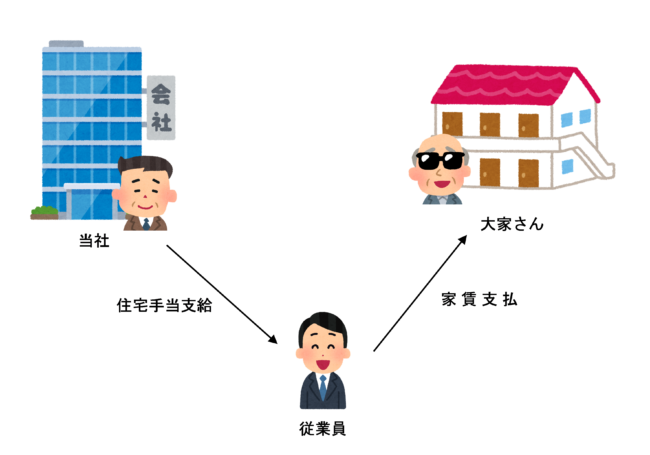

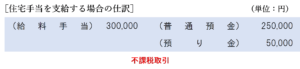

住宅手当を支給している場合

当社で社宅を借り上げたり、自社所有の社宅を貸し付けるのではなく、契約締結・家賃支払いは従業員が各自で行い、会社として家賃のうち一定額を「住宅手当」として支給する場合があります。

この場合は、家賃の支払いではなく、給料の一部として支払っているものであるため、「給料手当」などの給与に関する勘定科目で処理します。

給料の支払いは消費税法上、課税の対象外取引とされているため、税区分は「不課税取引」となります。

共益費の取扱い

社宅家賃と共に、共益費も支払う場合は、これも住宅の貸付けに係る家賃に含まれるため、消費税は非課税となります。

ただし、住宅の貸付けとは別に貸付けの対象となっていると認められる施設や動産部分及びサービス部分など、一定の共益費については課税対象となる場合があります。

この点については、次の記事で詳しく解説しています。

維持・管理費用の取扱い

社宅や社員寮の修繕費用や備品購入費用などの維持管理費用については、自己において取得したものか他の者から借りているものかを問わず、課税仕入れとして仕入税額控除の対象となります。

維持管理費用等に係る個別対応方式による課税仕入れ等の区分は、その社宅や従業員寮について従業員から使用料を徴収する場合は非課税売上対応課税仕入れ、従業員から使用料を徴収せず、無償で貸し付けている場合は、原則として共通対応課税仕入れとなります。

なお、その費用が居住用賃貸建物に係る資本的支出に該当する課税仕入れである場合(例えば、避難階段の設置など当該固定資産の価値を高め、又はその耐久性を増すこととなると認められるもの)や、管理人の給与、固定資産税、火災保険料など非課税又は不課税とされるものは、仕入税額控除の対象となりません。

居住用賃貸建物の取扱いについては、次の記事で解説しています。

敷金・礼金の取扱い

社宅を借り上げる際に支払う敷金や礼金については、返還義務の有無により費用となるか判断します。

敷金など、退去時に返還されるものについては「敷金」「預け金」などの資産の勘定科目で処理します。

一方、礼金など返還されないものについては、支払った時点で費用処理を行いますが、支払額が20万円以上の場合は一定期間にわたり月割りで償却を行う必要があります。

敷金や礼金の取扱いについては、次の記事でも詳しく解説しています。

関連するアプリの問題

消費税法 無敵の一問一答

| 問題番号 | タイトル |

| 117 | 社宅の貸付け |

| 732 | 社宅の借上げ |

| 745 | 社宅の共益費 |

| 1041 | 返還されない住宅敷金 |

| 1042 | 返還される住宅敷金 |

消費税法 基本の一問一答

| 問題番号 | タイトル |

| 34 | 社宅の貸付け |

| 96 | 社宅利用料収入 |

| 246 | 社宅の借上げ |

-端っこカット小-1.jpg)

はじっこカット小-1.jpg)

-はじっこカット小-1.jpg)

はじっこカット小.jpg)

-端っこカット小.jpg)

はじっこカット.jpg)

-はじっこカット小.jpg)